创业公司股权结构,中国初创公司如何做好股权架构?

首先确定老大/掌舵人,其次按照资金和非资金因素分配股份1创业公司股权结构、大海航行靠舵手,创业第一步要确定掌舵人,他负责公司的发展方向、资金筹措、团队建设等大方向,所以这个人在股权上一定要占大头,是出钱又出力的角色,项目赚钱了,他获利最多,所以他最有动力,这样,他才是最多的获利方。

有一个掌舵人在决策上也会快速的作出相应,以最快速的反应对市场作出回应,对各种信息作出抉择,创业初期的多头管理是大忌,宁可集权也不要民主。所以在股权上创始人作为掌舵人要有绝对优势。

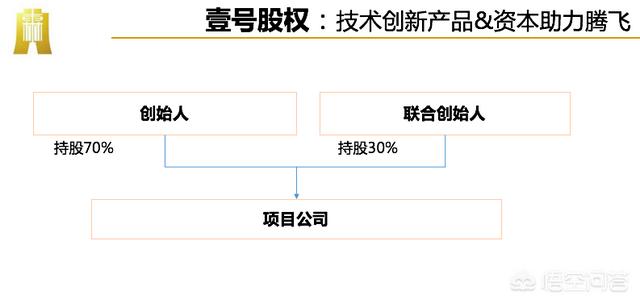

然后要确定合伙人,一个好汉三个帮,一个人走得快,一群人才能走得远,所以一定要建立核心团队,以往光拿工资的做法已经不适用了,合伙人制度才是王道,创始人和核心团队的股权怎么分才会合理呢?

答案:7:3分,创始人70%,其他合伙人30%;

如果做不到7:3分,那么至少要保障大股东的股份>二股东+三股东+四股东的股份。

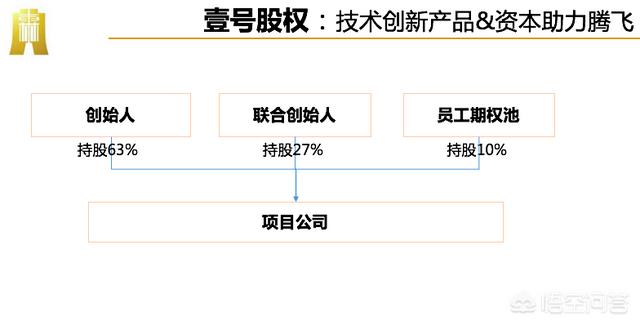

2、核心团队有了之后,公司经过一段时间发展,现在需要招聘员工了,对核心员工也可以建立期权池,这样对激发公司的士气,建立共赢的制度会更加有效。核心员工10%-15%的股份即可,具体如下:

3、有了这个股权结构,基本解决了内部利益分配问题,这是比较合理科学的股权结构,如果公司项目有潜力,也容易被机构投资,一个不合理的股权架构不仅不利于公司内部核心人员的同心协力,也不利于公司的后续融资。

主做股权设计、并购,业余股民,爱好搏击欢迎点赞和关注

初创公司的股权怎样分配才合适?

1、创始人持有公司30%以上的股权较为合适。A股上市规则规定,如果公司有一个人直接或者间接持有30%以上股权,可以认定公司有实际控制人。最大创始人持股比例大于其他联合创始人之和,可以避免出现两个创始人股权比例太过接近,对一件事情有不同意见时产生争议。

2、联合创始人和员工一起持股30%以上。这样的持股比例既能使联合创始人个人持股保持与创始人较大差距,也能让创始团队总体持股超过60%,保障对公司控制的主动权。

3、投资人股权占比30%-40%。除去创始人、联合创始人和核心员工持有的股权,剩下的为预留给投资人的股权。

扩展资料:

股权结构有不同的分类。一般来讲,股权结构有两层含义:

第一个含义是指股权集中度

即前五大股东持股比例。从这个意义上讲,股权结构有三种类型:

一是股权高度集中,绝对控股股东一般拥有公司股份的50%以上,对公司拥有绝对控制权;

二是股权高度分散,公司没有大股东,所有权与经营权基本完全分离、单个股东所持股份的比例在10%以下。

三是公司拥有较大的相对控股股东,同时还拥有其他大股东,所持股份比例在10%与50%之间。

第二个含义则是股权构成

即各个不同背景的股东集团分别持有股份的多少。在我国,就是指国家股东、法人股东及社会公众股东的持股比例。从理论上讲,股权结构可以按企业剩余控制权和剩余收益索取权的分布状况与匹配方式来分类。

从这个角度,股权结构可以被区分为控制权不可竞争和控制权可竞争的股权结构两种类型。在控制权可竞争的情况下,剩余控制权和剩余索取权是相互匹配的,股东能够并且愿意对董事会和经理层实施有效控制;在控制权不可竞争的股权结构中,企业控股股东的控制地位是锁定的,对董事会和经理层的监督作用将被削弱。

股权结构是公司治理机制的基础,它决定了股东结构、股权集中程度以及大股东身份、导致股东行使权力的方式和效果有较大的区别,进而对公司治理模式的形成、运作及绩效有较大影响,换句话说股权结构与公司治理中的内部监督机制直接发生作用。

(一)股权结构对公司治理内部机制的影响

1、股权结构和股东大会

在控制权可竞争的股权结构模式中,剩余控制权和剩余索取权相互匹配,大股东就有动力去向经理层施加压力,促使其为实现公司价值最大化而努力。

而在控制权不可竞争的股权结构模式中,剩余控制权和剩余索取权不相匹配,控制股东手中掌握的是廉价投票权,它既无压力也无动力去实施监控,而只会利用手中的权利去实现自己的私利。

2、股权结构与董事会和监事会

股权结构在很大程度上决定了董事会的人选,在控制权可竞争的股权结构模式中,股东大会决定的董事会能够代表全体股东的利益;而在控制权不可竞争的股权结构模式中,由于占绝对控股地位的股东可以通过垄断董事会人选的决定权来获取对董事会的决定权。

因而在此股权结构模式下,中小股东的利益将不能得到保障。股权结构对监事会影响也如此。

3、股权结构与经理层

股权结构对经理层的影响在于是否在经理层存在代理权的竞争。一般认为,股权结构过于分散易造成“内部人控制”,从而代理权竞争机制无法发挥监督作用。

而在股权高度集中的情况下,经理层的任命被大股东所控制,从而也削弱了代理权的竞争性;相对而言,相对控股股东的存在比较有利于经理层在完全竞争的条件下进行更换。

总之在控制权可竞争的股权结构下,股东、董事(或监事)和经理层能各司其职,各行其能,形成健康的制衡关系,使公司治理的内部监控机制发挥出来;而在控制权不可竞争的股权结构下,则相反