花呗、借呗、白条、信用卡真实利息谁更划算?

如何判断花呗、借呗、白条、信用卡取现与预借金的真实利息?

如何合理的用花呗、借呗、白条、信用卡取现与预借金?

今天小编就来和大家讲讲~~

如何判断借款产品的真实利息?

现在市面上的贷款产品,收费名目也是层出不穷,不仅有按利率收取利息的形式还有按月管理费的形式。

很多人误以为二者只是名字上的不同,一些贷款产品的费率低,但付出的贷款成本却很高。

因此,我们不光要看费率,还需要关注收费方式。

管理费/费率:在每月还款时,月管理费的形式是每一期的还款都要以最初的贷款额为基数,从第一期到最后一期费用都是一样的。

月利率:在采取等额本息的月利率计算方式的时候,利息会随着还款的本金减少而减少,这样整体的利息就会降低。

两者之间的转化:

实际年利率=a*n*24/(n+1)

=分期手续费率*24/(n+1)

(*这个符号代表乘号,a代表月费率或管理费,n代表借了几个月)。

所以,千万不要看到月费率比较低,就想当然地觉得这种方式省钱。

接下来,小明就用大家经常可以接触到的白条、花呗、借呗做例子,一探其真实利息,看看是“馅饼”还是“陷阱”~

1京东白条

白条借款,是用月费率来计息的。当「费率」这两个字出现时,它的意思是,你每个月要还的钱是固定的,每个月需要还的手续费也是不变的,不管你借几个月。

这种计息方法,算实际利率时,就可以按照上面提到的公式来计算:

年利率=a*n*24/(n+1)。

京东白条的月费率为0.5%,我们按照上面的公式来将其转化成利率。

3个月实际年利率:

0.5%*3*24/(3+1)=9%;

12个月实际年利率:

0.5%*12*24/(12+1)=11.07%;

24个月实际年利率:

0.5%*24*24/(24+1)=11.52%。

可以看出,用「费率」来计息时,实际借钱的成本,跟借款期限有很大关系。同一费率下,你借钱的时间越长,实际利率越高。

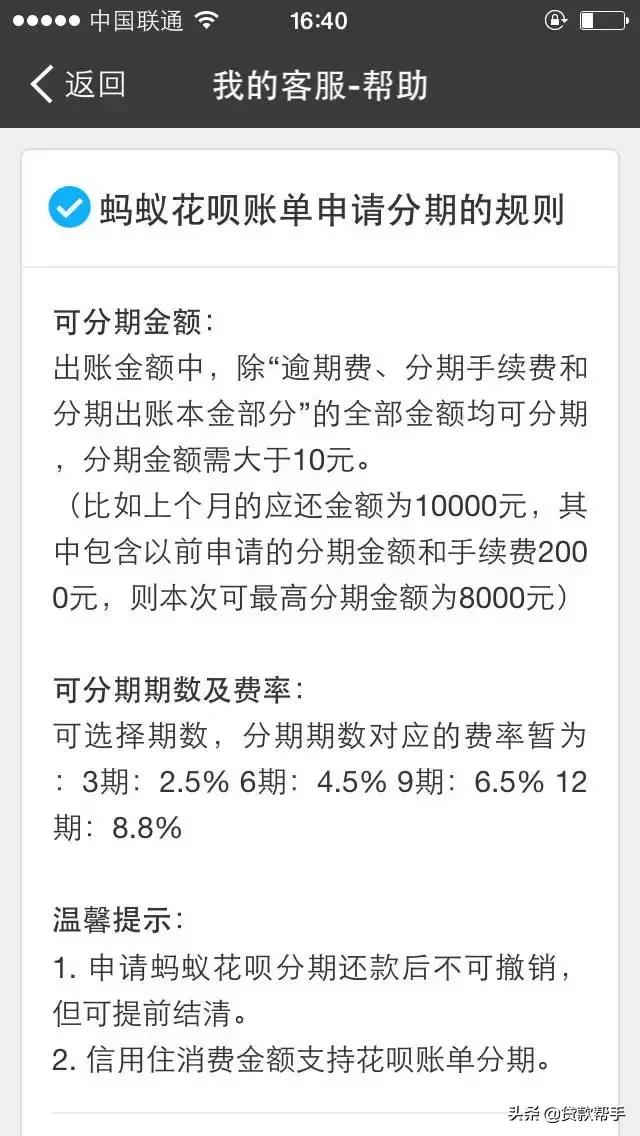

2花呗

花呗的计息方法,和白条一样是以费率的形式,京东白条的月费率是0.5%,3期的时候费率则是0.5%*3=1.5%,依此类推。

花呗这种情况,适用于第二个公式:

年利率=分期手续费率*24/(n+1)

借3个月,实际年利率是15%

借6个月,实际年利率是15.4%

借一年,实际年利率是16.2%

结论是白条分期会比花呗分期便宜。

3

借呗/网商贷

借呗和网商贷都是支付宝上的产品,两者除了人群定位不一样,其他都一样。两者的还款方式,与白条和花呗都不一样。采取的是等额本金的方式。

它每个月要还的钱是固定的,但其中的利息是逐月减少的,而本金逐月增加。

在这种还款方式下,你直接用它给出的日利率*365,就可以算出实际年利率了。上图现在的日利率是万分之五,也就是说其实际年利率是0.05%*365=18.25%,是不是很高。

每个人遇到的日利率不一样,最后结果也不一样,根据自己的实际情况来。

4信用卡取现与现金分期

信用卡取现之后,银行将按照万分之五的日利率收取利息,也就是其实际年利率是0.05%*365=18.25%,另外还需收取手续费,取现手续费为单笔取现金额的1%,单笔最低10元;

信用卡现金分期之后,持卡人只需要支付分期手续费,月利率类似于信用卡分期购物业务的分期手续费,现金分期只收取分期手续费,不收取利息。

以建设银行为例,12期现金分期利率为:0.75%*12*24/(12+1)=16.61%;

从以上数据我们可以看出,通过信用卡获取急需现金时,现金分期比取现显然要划算得多。

在了解借呗、花呗、白条、信用卡取现与预借金的真实利率之后,我们来探讨一下怎么用才划算!

1.套现理财不可取

其实,四者的真实利率都不低。显然,用它们套现进行投资理财就略作死,在这里不提倡大家套现理财。

第一、你投资理财的收益不一定抵得过你要交的利息;

第二、投资有风险,资金链一断你要付出的代价更高。

2.免息消费不客气

那在什么情况白条和花呗是划算的。那当然是免息期内,如果你算得准的话,掐准时机用花呗享受53天免息期、购买免息商品享受12个月免息期、用信用卡和京东白条拼出80天免息期,甚至乖乖享受常规免息期……

无论如何,免息期内的借钱消费都稳赚,因为暂时省下的钱即便存银行活期存余额宝去理财也比提前花出去划算。

3.分期消费适度

在有稳定收入的情况下,网购一些单价较高的商品,用花呗和白条进行分期也是可以的。毕竟有的时候,我们提前使用那件商品的时间价值,是远远高于我们所需要支出的利息的。

其实,不仅赚钱是一种本领,懂得花钱也是一种本领。学会了“花钱”,才能更好的败家!