上证50、沪深300、中证500和中证1000等宽指的区别,一文说透

宽指怎么分类和筛选成分股?

指数的涨跌是股票总体的涨跌,看某一指数的涨跌便能知晓某一领域或某些股票的涨跌。

比如上证50,它是沪市所有股票按照规模和流动性进行排列,然后选取前50家企业,最后根据规模和流动性给予一定的加权,计算出相应的指数。

例如7月2日上证50大幅下跌,那么不用去看具体的股票,便知道贵州茅台、中国平安、中国中免和招商银行等大幅下跌。

同理,其他的宽指也基本按照规模和流动性进行筛选,然后再按照规模和流动性给予一定的加权,计算出相应的点数。

上证指数是所有的沪市股票,按照规模和流动性进行加权。

深证成指在2015年5月20日是之前是选取头部的40家,而目前是选取头部的500家,然后进行加权。

创业板指是创业板的所有股票。

中证全指,或者说中证全A,是全部A股(包括深市和沪市)进行加权计算得出。

注:以上的宽指一般都剔除ST、*ST股票,以及上市时间不足3个月等股票后的剩余股票构成样本股。并且我国指数的基期一般为1000点,即开始以1000点计算,但早期的基期为100点,这需要注意。

比如目前我们所说的上证指数基日为1990年12月19日,基点为100。也就是说,单从指数来看,上证30年来已经涨了35.18倍(7/2为3518.76点),但实际要远远超过35倍,因为上证指数是除权后的点数(具体收益可查上证全收益指数,其基日是2020年7月21日,时间非常短,数据有限)。

上证50

上证50是沪市的头部50家企业,可以直接理解为蓝筹股。如果你不喜好风险,长期投资上证50可以获得7.5%以上的投资回报率(即1/PE)——下一篇会对重要指数投资回报率进行回测,若需要了解,可以关注。

换句话来说,上证50是沪市的一堆白马股。市场对其估值偏低,即市盈率偏低,即使目前处于90.87%的10年历史百分位,而市盈率仍仅有12.2倍。

上证50的重权股有哪些呢?就着大家所知的各种“茅”,比如十大重权股中主要包括贵州茅台、中国平安、招商银行和中国中免等等。

其中贵州茅台高得离谱,占比15.92%。也就是说,一旦贵州茅台下跌,整个指数都会被他拉下来——这便是指数的自身缺陷。

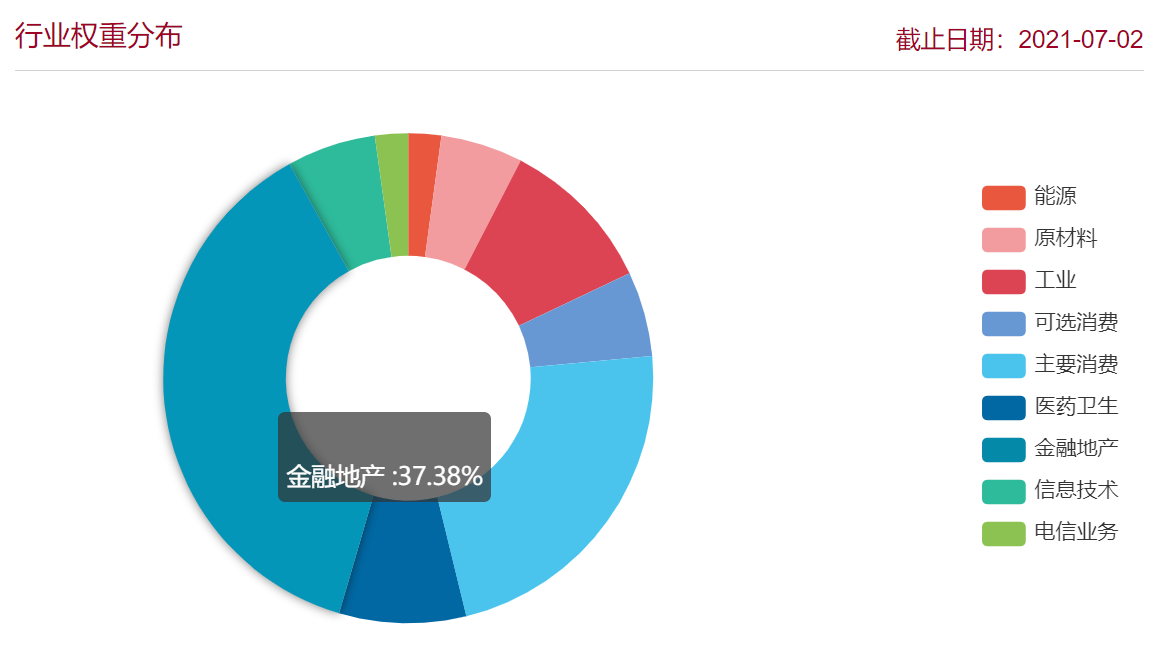

那么上证50涉及哪些板块呢?

上证50的第一大板块为金融地产,占比37.38%;第二板块为主要消费,占比22.63%,而其中茅台就占比了15.92%(坑死人)。

沪深300

沪深300是沪深两市的头部300家企业,包含上证50的成分股。

换句话来说,沪深300是沪深两市的大盘股。市场对其估值也偏低,因为这些企业基本处于成熟期,未来的成长性偏低——即使目前的市盈率百分位高达85.73%,但市盈率仍然只有14.42倍。

既然沪深300是沪深两市头部的300家企业,那么十大重权股中自然也就是如今的各种“茅”了。

沪深300十大权重股中,沪深占7只,深市只占三只,而且靠后。

既然沪深300包括上证50,而所有宽指的筛选基本是一致的,就是规模(市值)和流动性。所以,沪深300的10大权重股占比的7只自然来自上证50头部7只。

同理,既然沪深300包括上证50,而上证50主要成分股为金融地产,那么沪深300自然就继承了上证50的主要成分股,即占比最大的仍然为金融地产,占比25.78%。

也同理,沪深300第二大板块也是主要消费,占比15.65%,其中贵州茅台就占了6.08%,五粮液占了2.67%。

中证500

中证500是除掉沪深300之后的前500家企业,即沪深两市的头部第301家-第800家企业。

换句话来说,中证500是中盘股。成长性相对较高,市场相对给予更高的估值,比如目前市盈率21.59倍,而10年历史百分位仅有6.83%,极为低估。

中证500的前10大重仓股可能你听都没有听说过,只因为它们是中盘股,而我们一般所关注的是沪深300中的中大盘股票——中证500包含500只股票,并且他们的市值差别并不是很大,也就导致十大权重股分别占比非常小。

所以,这里就不提中证500十大权重股有哪些,可看图。

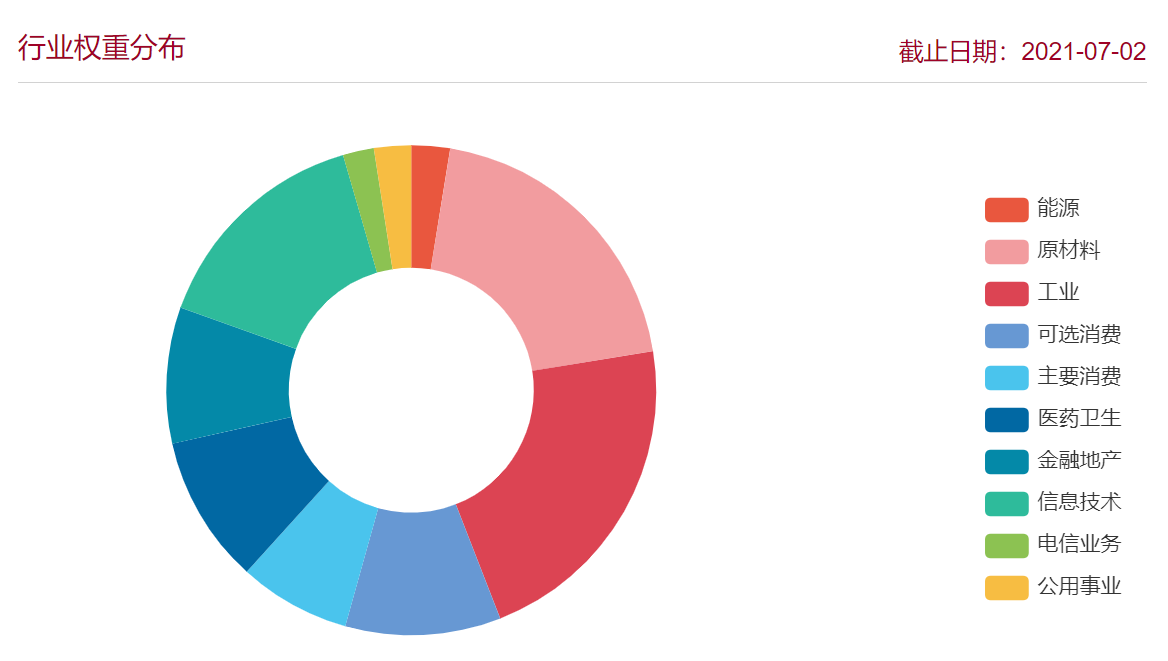

既然中证500是除掉沪深300之后的头部500家企业,那么它就除掉了沪深300占比较大的板块,致使金融地产和主要消费在中证500中占比较低。

这也就导致中证500行业主要集中于工业制造业,而不像上证50或沪深300集中于金融地产和主要消费。

如果长期看好我国制造业,那么中证500是不错的选择,特别是目前PE极为低估,10年历史百分位仅有6.83%(可参考上一篇《 A股相较于历史处于什么位置》)。

在中证500行业分布中,第一板块是工业,占比21.63%;第二板块是原材料,占比19.91%。

中证800

中证800包括沪深300和中证500,即沪深两市的头部800家企业,可以理解为沪深两市的中大盘股。

前文已述,宽指的分类或筛选成分股一般按照规模和流动性进行排列筛选的。那么显而易见,沪深300的头部10家企业就成了中证800的头部企业,即中证800的十大权重股与沪深300十大权重股保持一致。

但中证800的行业分布并非遵从沪深300的行业分布,毕竟中证500第一板块为工业。

所以,中证800行业权重第一板块仍为金融地产,占比22.02%;第二板块为工业,占比15.41%。

中证1000

中证1000是沪深两市头部的第801家-第1800家企业,是除掉沪深两市头部800家企业之后的1000家企业,不包含中证800,可以理解为沪深两市的小盘股。

中证1000主要为新兴行业,成长性相对较高,市场也给予较高的估值。比如目前的市盈率为35.51倍,但历史百分位仅有18.23%,仍相对低估。

中证1000成份股高达1000只,每只的占比自然非常小,看十大权重股是没有实际意义的,单只股票涨跌对整个指数的影响极小——甚至十大权重股,你听都没有听说过。

因为中证1000是小盘股,而新兴产业市场不大,这也就导致中证1000主要集中于新兴产业,未来的成长性较高。

那么显而易见,金融地产和主要消费在中证1000中占比极小的,分别只有3.64%和6.04%。

在中证1000行业权重中,第一板块为工业占比25.92%;第二板块为信息技术,占比21.27%。

上证50,沪深300,中证500,中证800和中证1000之间的关系

上面已经说得很详细的,但是还是想画个图,更为直观,图如下。