期货交易的不是当下,是未来

有一次,期货大咖张庭伟在扑克社区谈读书,从《专业投机原理》这本书延伸到了自己的分析框架和投资理念,内容很干货,在这里分享给大家。

张庭伟说

刚开始做交易时喜欢找方法,技术分析是比较容易上手的,所以对书前半部分看的比较多,各种趋势判定的理论和方法,都比对着行情去研究和实践。

但我发现,技术分析方法比较难做到确定性,或者说,我感受到,用技术分析方法难以做到对确定性的把握,因而不敢下重注。

后来发现基本面分析、宏观分析对于大行情的提前预判能力要比技术分析有很大的优势,以及书中提到的投资哲学建立的基本原则:资本的保障、一致性的获利能力、追求卓越的报酬,也非常的好。

我们都知道碎片的技能很难在市场里长久存活,唯有形成自己的交易哲学和完整的交易体系,才能让你应对市场不同时期不同阶段的问题,这个交易哲学是你对市场的认知。

要想讲基本面的分析框架,需要先把我们的交易哲学说一下,才能更加清晰的理解。

从更长的时间看,投资者交易的是对事物运行规律的理解和对市场的认知,我们对市场的分析体系,基于中国传统文化的天人合一思想,以及量子力学的量子纠缠、不确定性和波粒二象性等引发的哲学思考构建而成。

1.好的交易结果是由优势的策略和优势的人构成;

2.市场是有多重因素以波的形式共同作用形成;

3.单一因素具有极不稳定的运动规律,也就是不确定性高;

4.各因素间会相互渗透影响。

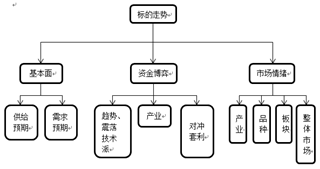

如图可以看出,一个子因素既有“微观”属性又有“主体”因素,微观和主体是相对而言的,单个标的对于影响子因素是主体,而本身又是更高层面的微观因素。例如我们认为,标的走势的主要影响因素是基本面、资金博弈和市场情绪。

而标的本身又是板块的子因素,板块又是整体商品或股市的子因素,商品、股市、汇市、债券市场又是金融市场的子因素。往下推基本面影响的子因素是供给预期和需求预期,供给需求预期的子因素是产业细节的驱动。

以这样的思维看待市场、看待事物的发展规律,基本面的分析框架就比较清晰,它由供给预期和需求预期两个因素构成,在当下的供需结构下寻找未来的供需两端的变量因素,所以对基本面驱动因素的把握是对供需两端未来产业细节的把握。

任何变量因素,最后都将体现在供需结构的变化上,能促进供需结构变化的主导影响因素是我们认为的驱动因素。

例如2017年6月份这轮上涨的镍,镍的供给端宽松是现实,潜在预期是菲律宾可能的环保政策,但在6月份时这个预期是很难实现的,所以供给端驱动力量很小。需求端看不锈钢库存低位,价格开始回升,价格回升会造成利润回升,利润回升会造成开工率回升,开工率回升会造成镍需求回升,上涨行情的产业驱动因素就找到了。记得当时扑克财经会议,晚宴时我和无锡不锈钢电子交易中心的郁晓春会长挨着坐,我一直向他咨询不锈钢产业动向,库存,价格趋势和开工率趋势等等,发现与我们研究员反馈的信息基本一致,更加坚定了我们做多镍的信心。

期货交易的不是当下的数据而是未来的供需预期,寻找产业细节中能改变未来供需结构的驱动因素是我们基本面分析的核心。

按照我们对事物的运行规律的理解,市场是由多重因素以波的形式共同作用形成,在同向共振叠加时振动最强,确定性最高。所以我们在交易体系上,制定了三重因素共振规则,以评估市场高确定性高胜算的交易机会。

上述观点只是我们分析体系的框架,也是我们看待事物运行规律的方式。市场以微观属性看混沌的,以主体属性看在各主要的因素共振时会出现高确定性的轨迹。所以我们不是单一层面分析市场,寻找的是三重因素共振的交易机会。

以上内容,节选自【扑克投资课】,更多精彩,请点击下方阅读原文。

站在巨人的肩膀上,才能看得更远。

对这个市场最先进的认知,是你的核心竞争力之一。

扑克投资课,精选自1000位大咖的投研交易方法论精华,28节小课,音频+图文,随时随地收听,帮你利用碎片时间拓宽关于研究和投资的认知边界,让你站在投资大佬、研究大咖、产业专家的肩膀上,看得更远。