目前市场 投资基金要赚到钱还得具备3种思维

进入7月,股市波动明显加剧,经常是涨几天,一天就亏没了。最近常常听见身边的人在懊恼:早知道,当初就应该卖了/早知道,当初就不该再买了/早知道,就该一直放着不动的……

早知道,早知道让很多人的投资常态都是曾经“赚过”,守住了寂寞却没有握住繁华,仅仅丰润了日子。对于普通投资者,我们如何才能把曾经“赚过”变成实在“赚到”呢?有三种思维需要牢记。

一、 逆向思维—钱是怎么亏的

巴菲特之所以成功,查理?芒格的重要程度不言而喻。巴菲特对芒果的评价:“查理和我成为合伙人已经有45年。我不知道他是否由于其他七个标准而选择我。但我绝对符合本杰明的第八个标准:我对他的感激无以言表。”

思维决定格局,格局决定命运。查理.芒格的两种思维不断刷新这位伟大的投资大师,一是逆向思维,这是他借鉴近代伟大数学家卡尔.雅各比常说那句话“反过来想,总是发过来想”;二是从他人错误中学习。他非常热衷于收集各种错误判断的例子,然后仔细考虑该怎么样避免得到这些下场。

我曾经非常有幸听到过一位基金经理如此讲诉过自己的投资方法论。他就是被成为“三好先生——景顺长城研究副总监刘苏”。他认为投资亏损有3大类原因:

1、 买错了,买了一些不好的公司,长期不赚钱,甚至永久性亏损。

2、 买对了,但买贵了,短中期不赚钱,体验不好。

3、 买对了,没拿住,赚了小钱跑了。

那么到底该如何避免投资亏损呢?刘苏提出了“好行业、好企业和好时机”

1、 好行业。指行业有增长、行业竞争格局好、行业内企业投资回报率相对高且现金获取能力强,具体而言:商业模式好,产业链上地位高,现金获取能力强。

2、 好企业。指一个企业在行业核心竞争要素上存在显著的差异化。企业是否有“护城河”是关键。如市占率持续的提升,相对同行业更好的投资回报率、更高的经营效率和出色的资产配置能力及管理层的进取心与团队执行力等。

3、 好时机。第一是优秀的公司仍处于高速增长的阶段,尚未触及成长天花板;第二是预期很低的公司出现基金的增长因素。

了解了钱是如何亏的,可以防止我们“买错、买贵”。不至于把“赚到的”亏出去。但是,要在投资中赚到钱,还得牢记“长期投资”,理解时间的力量。

二、 长期思维—时间的价值

我们买个房子,需要先交首付,付房贷,等1-2年交房,然后装修,再过1-2年才能卖;我们做个实体生意,先要装修商铺、请人工、养口碑、引人流,可能2年之后才真正有点生意,3年左右才开始有盈利。可是很多朋友做一份基金投资却没有持有6个月的耐心。

其实,不管是买股票还是买权益类基金,本质上都是在买“企业的价值”,股价不过是公司价值的货币表现形式。股价虽然总是在剧烈波动,但长期会回归内在价值。罗马不是一天建成的,企业创造价值也需要足够的时间。投资是需要有点耐心,需要有长期的思维和行动。

正如上面介绍的“三好先生”刘苏,看好的股票是敢于长期持有的,他管理的景顺长城动力平衡,该基金的单边换手率持续大幅低于行业中位数。

刘苏先生于2015年9月29日接管景顺长城动力平衡基金(上证综指位于3000点以上,上证综指PE=14),管理至今(上证综指位于3300点附近,上证综指PE=15)累计收益率达135.12%(数据来源:wind,截止2020年7月24日)。

但是,很可惜,很少有人能真正拿到这个大礼包。要么是拿不住,要么是买的太少。很多人口里说的长期投资,但是心里往往又被短期波动搅的心神意乱。

巴菲特说“投资就是找到很湿的雪和很长的坡,很长的坡就是通过长期投资带来复利效应,最终享受时间的玫瑰”。要把“赚过的”变成“赚到”的,我们需要有点耐心,选择值得信任的基金长期持有。

三、 概率思维—做大概率的事

这几年,公募基金赚钱效应是日益凸显。跟机构投资者相比,个人投资者面临最大的问题:总是致力于追求低风险、高收益的投资,但是并未真正理解实现目标的难度有多大。另一方面,个人投资者往往都有自己的工作和家庭,不能每天都盯市或进行研究分析,如果持有时间太短或者频繁交易都会导致实质的亏损。

投资中最大的问题就是:面对不确性,我们该如何选择。对于个人投资者而言,选择绩优的公募基金是在做大概率的事情;对于专业基金经理而言,赚自己能力圈范围的事情,这也是在做大概率的事情。

刘苏在2015年到景顺长城后,投资理念逐渐成熟并稳定下来,坚持了自己投资方法论,逐渐完善。取得了比较好的业绩,其管理的景顺长城动力平衡基金,获得的很多奖项其中包括荣获2019济安“群星汇”? 明星基金经理(济安金信,2019年8月)。获得三大评级机构的好评,海通评级★★★★,银河评级(五年)★★★★★,晨星评级(五年)★★★★。

当然,作为持有人,持有体验度是很重要的。只有体验度好了,基民才能大概率的“拿得住”。考察持有体验度需要关注两个维度,一是长期跑赢同类基金,二是回撤尽量小些。我们看下刘苏管理最长的一只产品的表现(2015年9月起开始管理至今)。

(1)景顺长城动力平衡基金近十年历史业绩

(数据来源:基金定期报告)

从2016年到现在无论牛熊震荡都跑赢了同类产品。

-

基金收益率数据来源:银河证券,截至2020年7月10日;

-

其他数据来源:Wind,截至2020年7月10日。阶段划分来源:华泰证券、景顺长城。

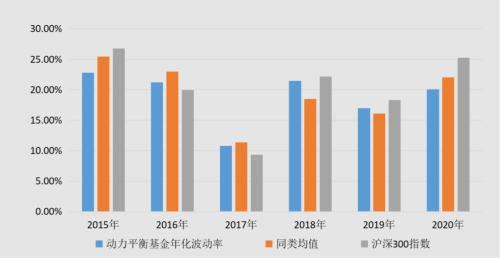

(2)景顺长城动力平衡年化波动率

刘苏先生管理以来,动力平衡基金大部分年份的年化波动率、最大化回撤低于沪深300及同类平均。

基金收益率数据来源:银河证,截至2020年7月10日;2)其他数据来源:Wind,截至2020年7月10日。阶段划分来源:华泰证券、景顺长城。

刘苏目前管理两只基金,除了动力平衡之外,他管理的景顺长城品质成长混合基金成立于今年1月份,成立以来回报为24.76%(数据来源:银河证券,截至2020年7月24日),业绩表现也还不错。

当然,投资说起来很简单,做起来却很难。正如凯恩斯所说:投资很多时候类似一种“叫停”的游戏、一种“传物”的游戏,一种“占位”的游戏。在这种游戏中,胜利属于不过早或过晚“叫停”的人。而在音乐停止时,总会有人来得及把东西传出去,也总会有人没有得到座位。

除了具备“逆向思维、长期思维和概率思维”之外,还得保持一颗“闲心”、一份“闲时”、一点“闲钱”,选择跟我们价值观、投资哲学、风险特征匹配的基金经理管理的产品,这样我们才能更好随着音乐游戏。

“三好先生”刘苏新基金-景顺长城竞争优势混合型证券投资基金将于8月3日在各渠道全面上线。如果你对目前市场比较纠结,推荐重点关注景顺长城竞争优势混合证券投资基金(008131)。

本文源自巴蜀养基场