最怕你用炒股的方式买基金,三项费用,让你很难赚到钱

由于最近的股市比较火爆,很多朋友跟我交流关于炒股、买基金的话题。我的这些朋友还是比较理性的,知道股市风险大,所以他们一般只买基金不炒股。

但是,聊过以后我发现,虽然他们买的是基金,可是投资的思路跟散户炒股一样,喜欢快进快出、追涨杀跌。虽然偶尔也能赚点钱,可过后却发现:折腾了一圈,并未长期赚到钱。这也形成了中国资本市场的神奇现象:基金赚钱、基民亏钱。

很多人以为,之所以投资基金不赚钱,是因为基金经理的老鼠仓行为。其实这只是基民亏钱的一个很小的原因。主要的原因还在于我们的投资理念、投资方式不太合理。

为了更好地说明问题,我从网上找了一支热门基金,这是某基金网上首页推荐的人气基金,说明真的有不上朋友在追这个基金。

下面我们以这支基金为例,来分析一支基金是否值得投资,以及为何会出现基金赚钱、基民亏钱的尴尬局面。

1、从收益率角度看:

如果单从近期的收益率来看,这支基金的确是个好基金,收益率远远超过沪深300的比较基准,同类排名也算是优秀了。

但是,如果拉长时间来看,这支基金就不那么好了。下面是这支基金最近三年的收益率走势图,可以发现,在2019年9月之前,其收益率大多数时间是负的,而且落后于沪深300比较基准,更落后于同类平均基金。这说明,在2019年9月之前,买这个基金的收益率还不如买沪深300被动指数基金的收益率高。(被动指数基金管理费低,可以节约投资成本。)

2、从波动率来看:

从上面的基金收益率走势图可以发现,这支基金的波动率比沪深300的波动率大,而且在极端环境下的回撤很大。这说明什么?说明基金经理控制风险的能力很差。我们再看该基金今日的走势,如下图,我们知道,今天上证指数下跌不过0.24%,该基金单日回撤达到0.68%。波动性很强。

如果综合该基金的收益和风险来看,这个基金短期的高收益是以长期的高风险为代价的,可以说投资者要冒着长期被套的风险,来获取其在牛市的高收益。这真的很像炒股,赌博的心态很重,中间肯定有不少基民受不了长期的亏损而下车,然后在牛市上车的小伙伴开始将这支基金捧上了热门,真是一将功成万骨枯。

这不就是基金赚钱、基民亏钱吗:基金无论牛、熊,申购费、赎回费、管理费照收不误,亏钱下车的基民自认倒霉,总会有牛市上车的小伙伴为其鼓吹。

3、关注三项费用:投资成本很影响最终收益

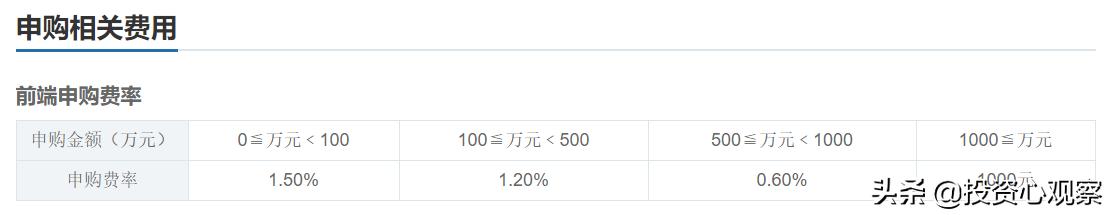

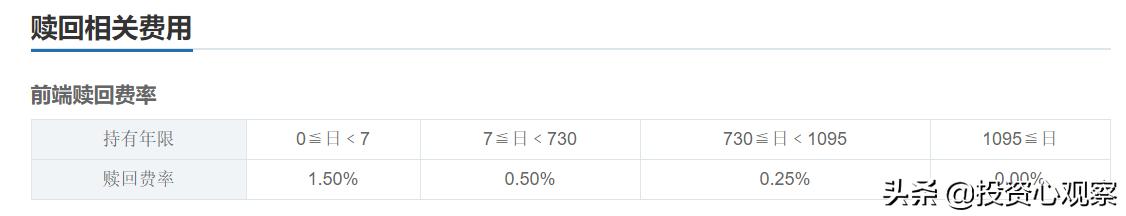

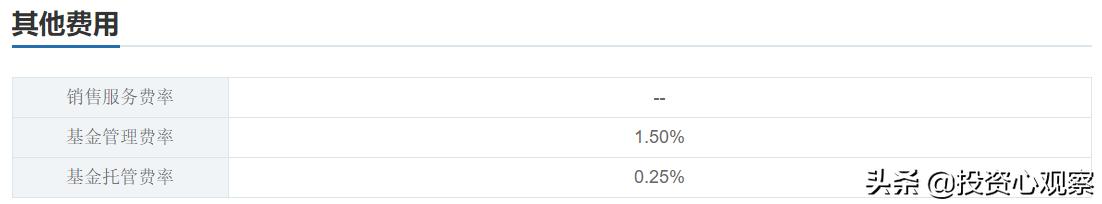

上面我们提到了申购费、赎回费和管理费,这些是基民亏钱的重要原因。我们看一下下图,该基金三项费用加起来,达到3.75%左右!要知道,银行两年定存的利率差不多也就这么多。

而且,正如上面分析的,该基金并不适合长期持有,很多人买该基金也是快进快出,这就会增加很大的申购、赎回成本,最终除非基金的收益率很高,否则投资者不可能赚到钱。这支基金的高波动率也很适合短期炒作,很鼓励大家炒作。

很多人都喜欢刺激,赚钱不重要,坐过山车才精彩,赌博的感觉更有意思。所以,高人所谓的:做时间的朋友,很多人是做不到的。买一支基金,安心持有两年,对于很多人来说都太难了!

如果看一下该基金的底层资产,我们会发现,这支基金之所以出现上面说的高波动率、大幅度回撤、高风险,是因为其持仓非常集中,基本都集中在一个行业(科技板块),所以无法分散风险,科技板块好的时候,其涨的很凶,科技板块跌的时候,其回撤也会很大,如果科技行业出现黑天鹅,其重仓股全得扑街,基民的资产也要为之殉葬。

总结来说:

判断一支基金的好坏,绝不能单纯地看收益率,波动、回撤、底层资产、基金经理,我们都要有所了解。这里不具体展开,有兴趣可以关注我,后期出专辑,专门分析如何选基金。

其实,选基金是一方面,关键是投资理念,有些人就喜欢按照炒股的方式来炒基,那我跟你说价值投资、选好基金、长期持有根本没有,因为我们对基金的认知不一样。最终,赚到钱才是王道。

最后说一句:如果真的喜欢炒作的感觉,喜欢这种高波动、高风险、高收益,完全可以按照基金重仓股来配置股票,这样还可以节约交易成本。现在股票的交易佣金最低可以达到万分之一,比基金1.5%的申购费、0.5%的赎回费便宜多了,而且还可以省区1.5%管理费、0.25%的托管费。本例中的基金重仓股比例高达85.88%,你完全可以照着配置,如果你再配置点其他板块,说不定你的收益率和波动性要好于这个基金呢。