股东分红,如何纳税?

一般来说,企业年度实现的利润,按照规定缴纳企业所得税后,其税后利润应按照规定分配给股东。而利息、股息、红利所得也在个人所得税的征收范围之内。那么股东从被投资企业取得的税后分红所得,该如何计算,如何纳税呢?

一、六种形式的股东,取得的分红税负有所区别

1、境内法人股东

甲公司是乙公司100%直接控股股东,2019年取得从乙公司的分红1000万元,这种股东取得的分红免征分红的企业所得税。

股东分红,如何纳税?

2、境外自然人股东

自然人甲属于美国籍人士,也是外资企业乙公司的股东,2019年取得从乙公司的分红1000万元,暂免征分红的个人所得税。

提醒1:

不要简单地认为中国籍身份更换一下国籍,就可以享受外籍股东免征个税的优惠。

提醒2:

分红的企业是外资企业,而且外资占比必须超过25%以上,用海外的钱投资回境内,这样的企业才是外商投资企业。

股东分红,如何纳税?

股东分红,如何纳税?

股东分红,如何纳税?

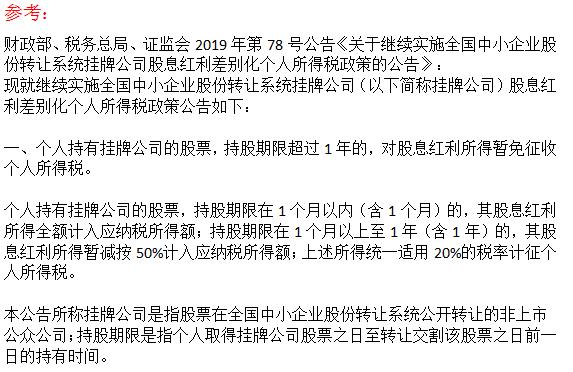

3、境内新三板自然人股东

自然人甲是某挂牌公司乙公司(新三板)的股东,持股期限超过1年,2019年取得从乙公司的分红1000万元,免征分红的个人所得税。

股东分红,如何纳税?

4、境内自然人股东

陈总目前属于中国国籍人士,担任某企业股东,2019年度分红1000万元,请问应代扣分红所得的个税是多少?

应纳税额=应纳税所得额*适用税率(20%)

应代扣个税=1000万元*20%=200万元

股东分红,如何纳税?

股东分红,如何纳税?

5、个独或者合伙企业股东

个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

股东分红,如何纳税?

6、境外公司股东

外资企业给境外的投资企业分配股息和红利是要代扣代缴20%企业所得税的,优惠税率10%,有双边税收协定的适用协定税率。

股东分红,如何纳税?

二、股东分红如何纳税--企业代扣代缴

根据规定,个人所得税,以所得人为纳税义务人,以支付所得的单位或者个人为代扣代缴义务人。也就是说,个人股东所要上缴的个人分红所得税由企业代扣代缴。

作者介绍:

张铭月