全球降息降准 闲钱还能往哪投?

周五收盘后出了一条大利好,央行降准了,相当及时啊。一共释放了5500亿元长期资金,对很多企业来说,仿佛久旱逢甘霖。那么对我们有啥好处呢?很简单,大家都有车贷,房贷,信用卡等贷款吧,受到疫情影响,很多人可能短期还不上了,而这次主要是普惠金融定向降准,也就是说,很多商业银行会降低贷款利息,或者给大家展期晚点还,甚至少收点利息,总之就是降低大家的融资成本,给大家一个喘息的时机,来间接支持实体经济的发展。

但事情都有两面性,不能好处都让你占了,“钱袋子”可能又要继续缩水了?这边降准就是为了降息做准备,融资成本降低了,银行自然赚得少了,你的银行理财收益也会变少。

目前大多数3个月内的银行理财,年化预期在4%以下,货币基金万分收益持续走低,未来大概率还会继续降低,普通人如何保住“钱袋子”不变小呢?

炒股?买房?算是当下最主流的办法,不过对于普通人来说,风险还是大于机会,比如炒股,容易大赚大亏,虽然巴菲特提倡越恐慌越兴奋,但目前全球疫情不明朗下,全球经济可能受到持续冲击,即使借道股票型指数基金,也可能有中期浮亏可能,很多人还是忍受不了亏钱的。更何况,对于有钱人来说,很难把大比例的资金投到股市或者楼市,成也萧何败萧何,一次大亏,很可能把前十年的盈利亏光,即使未来是光明的,大部分人还是坚持不到黎明。

所以理财的宗旨还是稳定性,而不是比谁赚得多,赚得快。这也是超哥经常说的长期大赚小亏才是王道。就像战国四大名将白起,李牧,廉颇,王翦,他们的原则都是只打胜仗,从来不打没把握的,杀神白起平生大小70余战,可谓没有败绩,攻必胜,战必取,李牧是以防守闻名,在戍边期间,几乎不失一鸡一人,让匈奴无可奈何。王翦更吸收了他们的优点,擅长野外迅速构筑军事堡垒,打不赢就防守等待转机呗。

理财投资和古代打仗是一样的,就像巴菲特说的,首先是保本,才是赚钱。保住自己的兵力不拼光了,才能反击。所以在投资前,就要有把握胜利,至少是大赚小亏,长期来看,肯定比爆富更稳健,因为一次大胜说明不了什么,而一次大败可能意味着永无翻身之日。

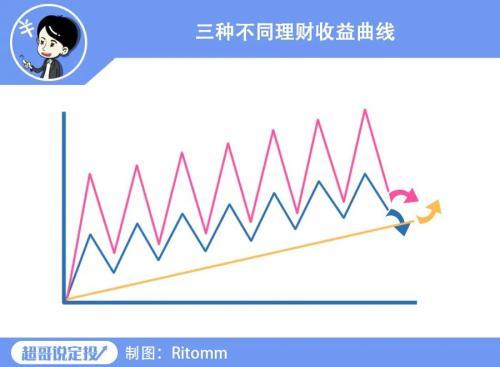

蓝A,红B,黄C,收益曲线你想要哪种?

尤其是在全球可能要负利率下,高风险高收益的机会越来越少,稳健才是硬道理。那么目前市面有什么相关理财产品吗?

首先,熟悉的银行理财,货币基金再低大家该买肯定会买,除此之外,就属债券基金的性价比越来越高,却是大家配置比较少的。

那么什么时候配置债券基金比较好呢?

一般来说,股市弱的时候,债券市场会更好一些,而股票市场大涨的时候,往往债券市场就比较一般,大家可以把债市和股市理解成跷跷板。

所以,纯债券基金有对冲股市风险的能力,就像古代打仗一样,当大家看不懂股市,或者股票都不便宜的时候,也就是风险大于机会时,可以考虑转换成一定量的纯债券基金,进行防守,保住了本金的安全。并且钱也不闲着,一般来说纯债券基金的收益高于银行同期利率和货币基金的收益。

尤其是在降息的大趋势下,可能继续延续“债券牛市”,大家知道,债券赚钱主要靠两种,第一,利息,第二价差。就像美国十年期国债被买爆一样,即使到0也无所谓,因为银行利率不断下降,而国债利率更稳定,因此在债券供不应求下,价格就会上涨,机构可以赚差价啊。

相反在一个加息趋势下,由于银行利率不断上升,大资金便会不断抛售手中低利率的债券,导致债券价格越来越低。

总的来说,在全球银行利率不断下降的背景下,虽然下降空间有限,但相对来说,长期定投纯债基金依然是好买卖。

上图是雪球大V统计的,债券基金和沪深300的收益对比,可以看出,在2018年股票基金几乎全军覆没下,债基居然取得了5.42%的收益,而从2015年之今,在股市大起大落下,债基的总收益近20%,期间几乎没有大亏过,可谓是稳稳地幸福,在股民睡不着的一个个夜晚,债民们内心毫无波澜。

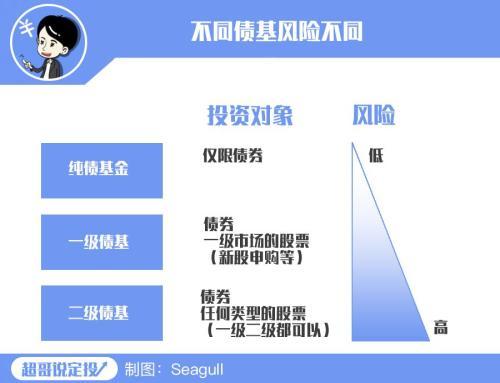

但债券基金也不是无脑投资,风险也有高低,超哥自己更看好短债基金,优点有五条:

一,风险更低,只有R2等级,相比长期信用债(时间越久风险越大),混合债券(可以部分投资股市)和可转债(跟随个股和大市,波动更大),短期债券的风险更低。

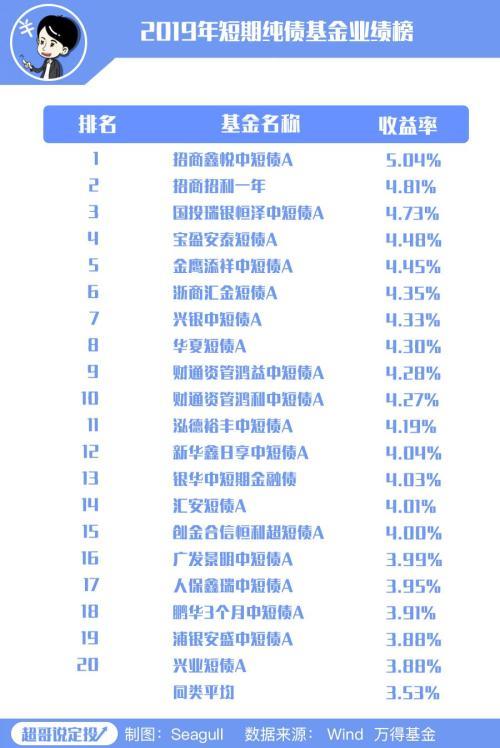

二,收益稳:媲美银行理财,去年大部分有4%以上。

三,流动性好,一般T+1到账,当天申请,第二天到账。

四,门槛低,100元起申购赎回。

五,成本低,一般持有超7天免申购和赎回费,少部分是持有超30天免赎回费,管理费和托管费一年一般在0.5%以下。

可能有朋友觉得不算高,但还是那句话,重在稳健,适合大仓位现金管理,超哥也只是当做一个“避风港”,如果想要赚得更多,又不想承受太高风险,可以考虑混合债基(持仓20%以内的股票和30%以上的可转债,有进攻性)。

从排名前30看,一般持有三年的平均年化收益在8-11%之间,基本能跑赢通胀了。

但大家注意到,高收益基本都是可转债基金,未来几年都是可转债的大年,发行速度和吸引力越来越高,没有涨跌幅下,甚至可能一天大涨超50%,但也意味着风险不输给股票基金。

对于这种中高风险的品种,超哥还是会选择定投的方式参与,平时大部分积蓄放在短债基金上打底,等到股市回暖时,再加大定投混合债基,来博取市场的超额收益,综合来看,两种债券基金互为犄角,长期更加稳健,不会受到太多全球金融市场的波动影响。