周一起生效!主板交易制度改了,十大变化一图看懂

4月10日,主板注册制首批10家企业上市交易。全面注册制下相关交易新规正式启用,这些变化,关乎每一位投资者!

全面注册制下交易制度改革改了哪些?尤其是主板实施注册制后交易制度有何变化?每一位市场参与者都应该熟知。我们一起来细数。

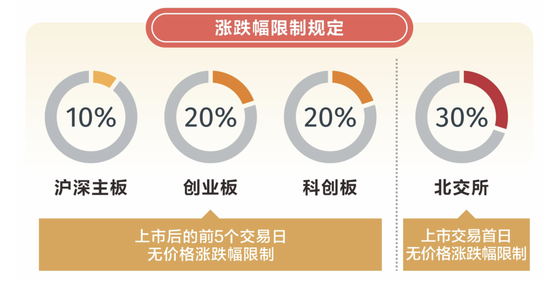

变化一:主板上市前五日不设涨跌幅限制

主板首次公开发行上市的股票,上市后的前五个交易日将不设价格涨跌幅限制。第6个交易日起,主板涨跌幅限制仍为10%,保持不变。

此外,交易所将披露主板上市新股首个交易日买入、卖出金额最大的5家会员营业部的名称及其买入、卖出金额。

注意:上述信息在新股上市第二至第五个交易日不披露!

创业板和科创板上市后的前五个交易日依旧维持此前不设价格涨跌幅限制的规定。

小提示:

不设价格涨跌幅限制的情形还包括:

A、进入退市整理期交易的首日

B、以及退市后重新上市首日

C、交易所认定的其他情形

变化二:主板优化盘中临时停牌制度

对于无价格涨跌幅限制股票,盘中设置30%、60%两档停牌指标,盘中交易价格较当日开盘价首次上涨或下跌达到或超过30%、60%的,各停牌10分钟。

小提示:

A、证券开市期间停牌的,可以继续申报,也可以撤销申报;复牌时对已接受的申报实行集合竞价。

B、停牌时间跨越14:57且须于当日复牌的,于14:57复牌,并对已接受的申报进行复牌集合竞价,再进行收盘集合竞价。

变化三:“价格笼子”制度进一步完善

对于主板而言,增加了“价格笼子”制度,即限价申报除了新增2%有效申报价格范围要求,同时还增加10个申报价格最小变动单位的安排,取其中的孰高值(孰低值)。

具体规定如下:

买入申报价格不得高于买入基准价格的102%和买入基准价格以上十个申报价格最小变动单位的孰高值;

卖出申报价格不得低于卖出基准价格的98%和卖出基准价格以下十个申报价格最小变动单位的孰低值。

买入(卖出)基准价格,为即时揭示的最低卖出(最高买入)申报价格;无即时揭示的最低卖出(最高买入)申报价格的,为即时揭示的最高买入(最低卖出)申报价格;无即时揭示的最高买入(最低卖出)申报价格的,为最新成交价;当日无成交的,为前收盘价。

主板“价格笼子”制度在借鉴之前科创板和创业板已有“价格笼子”的规定基础上,作了进一步修改完善。

总体来看,“价格笼子”制度对偏离市场价格较大的高价买单和低价卖单进行限制,可以一定程度上抑制拉抬打压等异常交易行为,防范价格大幅波动。同时,此番部分上市板新增的10个申报价格最小变动单位的安排,给予了低价股必要的申报空间。

举例说明:

在连续竞价阶段,投资者A计划买入主板股票X,若此时即时揭示的最低卖出申报价格为10元/股,那么,“买入基准价格”为10元/股,“买入基准价格的102% ”为10×102%=10.2 元/股,“买入基准价格以上十个申报价格最小变动单位”为10+10×0.01=10.1元/股,10.2>10.1,故投资者A的买入申报价格就不得高于10.2元/股。

而投资者B计划买入主板股票Y,若此时即时揭示的最低卖出申报价格为3元/股,那么,“买入基准价格”为3元/股,“买入基准价格的102% ”为3×102%=3.06元/股,“买入基准价格以上十个申报价格最小变动单位”为3+10×0.01=3.1元/股,3.1>3.06,故投资者B的买入申报价格就不得高于3.1元/股。

小提示:

A、要充分理解主板“价格笼子”的计算公式的含义,重点理解孰高值(孰低值)的含义。

B、A股的申报价格最小变动单位为0.01元人民币,因此对于A股而言,上述十个申报价格最小变动单位其实就是0.1元。

变化四:沪市主板增加两类市价申报方式

沪市主板增加本方最优价格申报和对手方最优价格申报两类市价申报方式,同时允许市价申报用于无价格涨跌幅限制证券,并引入市价申报保护限价等。

沪市科创板、深市以前就有上述两类市场申报方式,此番继续得到保留。北交所的市价申报方式中也包含本方最优价格申报和对手方最优价格申报。

小提示:

注意理解沪市主板增加的上述两种市价申报的含义:

A、本方最优价格申报,即该申报以其进入交易主机时,集中申报簿中本方最优报价为其申报价格。本方最优价格申报进入交易主机时,集中申报簿中本方无申报的,申报自动撤销;

B、对手方最优价格申报,即该申报以其进入交易主机时,集中申报簿中对手方最优报价为其申报价格。对手方最优价格申报进入交易主机时,集中申报簿中对手方无申报的,申报自动撤销。

变化五:沪市优化风险警示板异常波动指标

根据改革后的具体规定,沪市风险警示股票连续3个交易日内日收盘价格涨跌幅偏离值累计达到±12%的,属于异常波动。交易所分别公布该股票交易异常波动期间累计买入、卖出金额最大的5家会员营业部的名称及其买入、卖出金额。

沪市改革前的规定为,风险警示股票连续3个交易日内日收盘价格涨跌幅偏离值累计达到±15%的,属于异常波动。

深市主板在这方面也有类似的规定,具体规定为, ST 和*ST 主板股票连续三个交易日内日收盘价涨跌幅偏离值累计达到±12%,也属于异常波动的一种情形。

小提示:

简而言之,沪市是将风险警示板异常波动的连续3个交易日内收盘价格涨跌幅偏离值由15%调整至12%。

变化六:股票严重异常波动规定

股票严重异常波动规定也被列入最新的交易所相关制度规定中,此番沪市主板就新增了相关规定。

以沪市主板为例,股票竞价交易出现下列情形之一的,属于严重异常波动,交易所公布严重异常波动期间的投资者分类交易统计等信息:

A、连续10个交易日内4次出现《上海证券交易所交易规则》(2023年修订)第4.4.11条或第5.4.2条第一项规定的同向异常波动情形;

B、连续10个交易日内日收盘价格涨跌幅偏离值累计达到+100%(-50%);

C、连续30个交易日内日收盘价格涨跌幅偏离值累计达到+200%(-70%);

D、证监会或者交易所认定属于严重异常波动的其他情形。

值得注意的是,沪市科创板、深市主板和创业板目前也有关于股票严重异常波动的相关规定,具体决定与沪市主板上述规定绝大多数地方相同,个别细节上略有差异。

小提示:

要大致了解收盘价格涨跌幅偏离值累计值的计算公式。

收盘价格涨跌幅偏离值累计值=(单只证券期末收盘价/期初前收盘价-1)×100%-(对应指数期末收盘点数/期初前收盘点数-1)×100%。如期间内证券发生过除权除息,则对收盘价格做相应调整。

变化七:新增程序化交易报告制度

通过计算机程序自动生成或者下达交易指令进行程序化交易的,应当符合证监会的规定,并向交易所报告,不得影响交易所系统安全或者正常交易秩序。

小提示:

通过计算机程序自动生成或者下达交易指令进行程序化交易,影响交易所系统安全或者正常交易秩序的情形,相关规定可认为是可能影响证券交易价格或者证券交易量的异常交易行为。

变化八:主板新股上市首日纳入两融标的

将此前注册制股票上市首日纳入两融标的、存托凭证参与融资融券等规定复制到主板,主板首次公开发行的股票自上市首日起可作为融资融券标的证券。

另外,明确主板存托凭证适用融资融券细则,参照细则有关股票的规定执行,交易所另有规定的除外。

小提示:

首次公开发行股票战略配售的投资者及其关联方,在参与战略配售的投资者承诺持有期限内,不得融券卖出该上市公司股票。

变化九:扩大转融通证券出借券源

借鉴科创板、创业板等改革实践经验,注册制下首次公开发行股票战略配售的投资者配售获得的在承诺持有期限内的股票可参与证券出借。

小提示:

战略投资者在承诺的持有期限内不得通过与转融券借入人、与其他主体合谋等方式,锁定配售股票收益、实施利益输送或者谋取其他不当利益。

变化十:优化转融通证券出借申报机制

转融通接受申报时间方面,沪市延长了接受申报的时间。接受出借人申报时间调整为每个交易日9:15至11:30、13:00至15:00。接受借入人申报时间调整为每个交易日9:15至11:30、13:00至15:10。

申报数量方面,沪市转融通将申报最低单笔申报数量从“不得低于1万股”下调至“不得低于1000股”;深市转融通也对证券出借的单笔申报数量上下限进行优化调整,将单笔最低申报数量全面调低至1000股,单笔最大申报数量全面调高至1000万股。

另外,转融通还引入市场化约定申报机制,包括市场化的出借费率、出借期限。

费率方面,通过约定申报方式参与证券出借的,出借人与转融券借入人可以协商确定出借费率。

期限方面,以沪市为例,通过约定申报方式参与证券出借的,出借期限可在1天至182天的区间内由双方自主协商确定。