玩不起的基金,跑不赢的大盘

对比股票指数和基金净值的跌幅不难发现,2022年基民比股民“更受伤”。

文丨Han

来源丨BT财经

回顾2022年可以发现,基金行业一地鸡毛。不少股票型基金跑输A股大盘,明星基金经理交出的答卷难以令人满意,新基金发行也进入寒冬。

2022年全年,A股上证指数累计下跌15%,而主动投资股票基金、主动投资混合基金和指数型股票基金的收益率分别达到了-20.5%、-16.37%和-20.02%,还没跑赢上证大盘。

用基金赚钱,更是几乎成为了“不可能的任务”——数据显示,在3677多只主动权益型基金里,2022年正收益的只有121只,占比3.3%。更何况,这寥寥3.3%的赚钱基金,还大多是名气不大、投资者很难注意到的小众产品。2022年收益前20名的基金里,14只基金规模都不到10亿元。而大规模的百亿级旗舰公募基金,可谓全盘皆墨。

跌跌不休、难以跑赢大盘,2022年基金到底怎么了,2023年基金还能“玩得起”吗?

百亿基金经理集体遭遇“滑铁卢”

2021年,一批基金经理火爆“出圈”、刷屏社交媒体,收获了不少堪比忠实粉丝的追随者。不过市场没料到,网红基金经理们集体跌落神坛的速度竟然会这么快。

仅仅一年后的2022年,前一年刚夺得股基和混基“双料冠军”的崔宸龙、“医药女神”葛兰、广发基金“顶流”刘格菘、“半导体一哥”蔡嵩松……一大批知名基金经理掌舵的基金产品回报率跌逾20%。

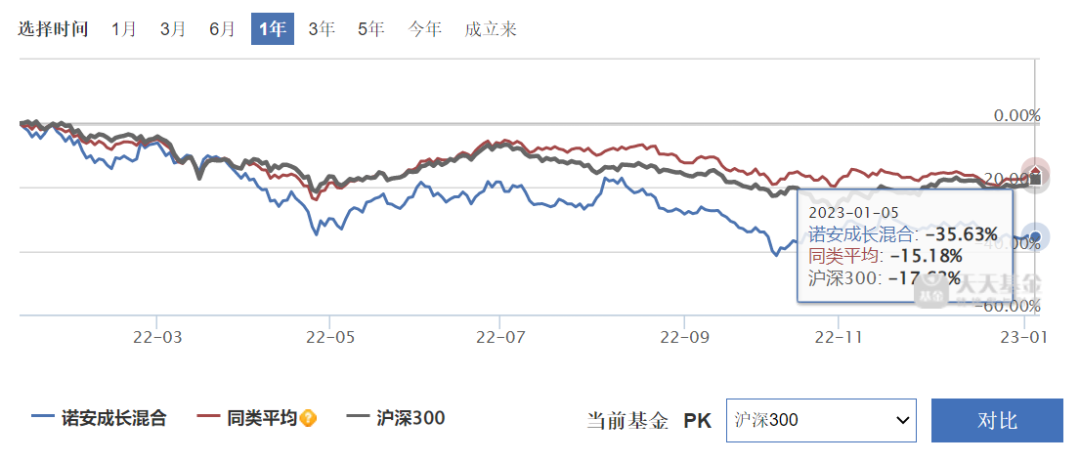

比如,规模近240亿元、由蔡嵩松管理的诺安成长混合全年跌幅达40%,成为2022年表现最差的百亿基金之一。截至2022年三季度末的规模达到613亿元、葛兰管理的明星产品“中欧医疗健康”年回撤超23%。崔宸龙也没逃脱“冠军魔咒”,他管理的前海开源公用事业年回撤幅度也达到了26%。

投资论坛里也“哀鸿遍野”,满眼是基民的“吐槽”。不少投资者犹豫着要不要“割肉”,其遭遇浮亏时内心的焦灼可见一斑。

为了安抚投资者情绪,不少基金经理出来发声,与投资者进行沟通。2022年4月正是A股高位下跌、基金净值缩水惨重的时刻,当时的“公募一哥”张坤发文,称自己和不少持有人同样感到了焦虑,但“当股票下跌时,我们可能需要一些时间和克制力”,并表示坚定看好中国市场的长期投资价值。

基金公司也纷纷拿出真金白银展开自购,来增强投资者信心、提振市场和行业情绪。据BT财经不完全统计,2022年10月以来,就有易方达、工银瑞信、博时、广发、嘉实、汇添富、鹏华等多家基金公司发布自购公告。

不过面对“自购潮”,也有观点提醒普通投资者慎重看待。比如,华泰期货提醒基民不要盲目“抄作业”,尤其是基金公司自购只是为了应对阶段性的压力时。

除了净值随A股下跌外,“资金抱团瓦解”也是重要的影响因素。也就是说,明星基金经理管理的产品净值之所以下跌惨重,和他们执掌的资金集中在消费、芯片等板块有关。

上海证券基金评价研究中心高级基金分析师池云飞曾对媒体分析道,一些明星基金经理的投资逻辑偏向于赛道股或者某个行业,因此有较大的风险敞口,会在2022年A股板块轮动、市场轮动的行情背景下表现不如人意。

基金发行失败的行业启示

“信心比金子贵”,这句话2023年初在投资圈广为流传,在基金从业人士眼里看来,可能另有一番滋味。因为在净值表现不佳后,不少基金的发行也出现了问题,归根结底还是投资者的信心低迷、情绪沮丧。

在经历了红红火火的2020和2021两个发行“大年”后,2022年基金发行掉头之下,发行份额同比“腰斩”。

2022年新基金的发行数量约为1300只,对应发行规模为1.42万亿份,相比2021年的1946只和2.95万亿份,发行数量同比下滑33.2%、发行份额同比下滑51.87%。

在这之中,有两大趋势性特点不容忽视:

其一,细看各类别基金,发行情况下滑幅度最大的是混合型基金,新发行总份额同比缩水超85%;其次是股票型基金,发行总份额同比缩水六成。这一趋势足见股票市场颓靡对主动权益基金的负面影响巨大。

其二,基金经理明星光环褪去,“爆款基金”在2023年的发行市场少见踪影,百亿级别的主动权益新基金的数量从2021年的16只缩水至2只。其中,2022年规模最大的新基金是2020年公募冠军基金经理赵诣加盟新东家后的首只产品“泉果旭源三年持有”,规模为100亿元。排名第二的是陈皓的“易方达品质动能三年持有混合基金”,发行总规模99亿元。排名第三的发行规模断崖式降至60亿元。

投资者买单情绪下降,2022年有25只新基金发行失败,且主要集中于中小型机构,长信、长城、新疆前海、同泰、平安、中银证券(11.400, -0.13, -1.13%)等6家基金公司旗下各有2只产品发行失败。

基金发行难,可以将原因全部归咎于股票市场表现不佳吗?事实并非如此,多位业内人士认为,当前产品同质化严重、没有做出差异化,也是基金发行难的原因之一。

简单理解来说就是,投资者选中一只基金,其本质无非是选择自己认可的基金经理,或者一种投资策略。当面对一只新发的产品,如果既没有基金经理优秀的业绩背书,也没有足够独特且有说服力的策略,自然无法令人掏出真金白银。

正如华林证券(14.820, -0.67, -4.33%)资管部落董事总经理贾志评价,为降低发行失败率和清盘率,基金管理人更应该注重加强和突出产品的差异化。海富通基金观点亦表示,当前国内公募基金数量已高达上万只,同质化、小微化问题凸显,部分新发基金优势不够突出,所以没能得到市场认可。

“网红”入行、赎旧买新改善

BT财经回顾2022年的基金市场,还发现行业仍面临其他问题。比如“网红大V”入行风潮、赎旧买新困局渐解等行业新现象和新趋势。

第一个值得注意的趋势,是“网红大V”入行风潮。

近几年社交媒体的发展,也令一批“网红名嘴”、“财经大V”影响力倍增,涉及市值为投资顾问的业务,给投资市场既带来新动能、也暗藏新风险。对此,监管及时出手,2022年6月30日正是基金投顾整改期限逼近,不少基金大V都在为旗下管理的组合“找出路”。

不少大V从自行在平台和社群交流投资组合,转向机构怀抱、被“收编”,朝着合规化方向发展。多位大V选择与券商合作,直接入职或将自己的组合及IP出让给了具有投顾资格的机构。

例如,管理资产超百亿的基金大V“银行螺丝钉”选择加入东方证券(11.030, -0.12, -1.08%),还有基金大V将自己的组合及IP出让给持牌机构。《上海证券报》在报道这一风潮时写道,业内人士认为无论大V选择与券商还是基金公司合作,本质都是为了在合规要求下,实现从“卖方思维”到“买方立场”的转变。

第二个值得注意的趋势,是行业一定程度上正在走出“赎旧买新”的困局。

正如凡事都有正负两面性,在2022年市场震荡之下,新基金发行进入寒冬,但也令不少公募基金把精力和营销重点放在激活存续的老基金之上,一定程度刺激行业纠正“赎旧买新”这一痼疾。

所谓“赎旧买新”,即基民赎回原本持有的老基金,转而去认购新发产品。它在几年前就已经成为市场关注的基金行业性问题。产生这一现象背后的原因是,包括银行在内,不少渠道的理财经理都是按照基金销售的业绩领取提成收入的。2023年,基金业势必进一步纠偏该现象。

第三个值得注意的趋势,是行业管理费用趋于下降。

据天相投顾数据,近五年来中国各类型公募基金管理费一直处于下降通道,主动权益类基金平均管理费率从五年前的1.30%降至1.28%,债基管理费率也从0.48%降至0.37%。

归根结底,公募基金的本质是专业的人用专业的本领,帮投资者做好血汗钱的资产管理,争取跑赢通胀、获得超额利润。但经历了2022年净值跌跌不休、投资效果甚至还没有跑赢大盘,不少基民直呼,2023年基金真的“玩不起”了。

最后,来看看市场最近的趋势。

2022年四季度尾声至2023年初,A股上演一小波“跨年行情”,A股和港股的消费、地产、生物医药等板块股价迅速反弹,令不少主流基金“回血”不少。

同样值得乐观看待的是,近两年“固收+”、REITs公募等新品上架,极大丰富了市场的可选性。投资本来就是一件“千人千面”的事情,未来势必有更多产品来满足不同风险偏好投资者的需求。

加上投资者教育逐年完善,也有越来越多的基民能接受市场的波动。正如一位基民告诉BT财经,自己是基金经理蔡嵩松的“忠实粉丝”,面对其净值波动剧烈的风格,符合自己的风险接受范围,已经熟悉“大开大合就是他的风格”。

也有2021年随大流进入市场的“基金小白”向BT财经坦言,经历了这轮市场波动,感觉“确实有点玩不起了”,未来自己会更注意观察市场,理性思考后再做出决策。

不管基金风向如何变化,BT财经在此提醒各位读者:理财有风险,投资需谨慎!