如何买到靠谱的重疾险?

来源:经理人传媒旗下《中国保险家》杂志 学霸说保险供稿

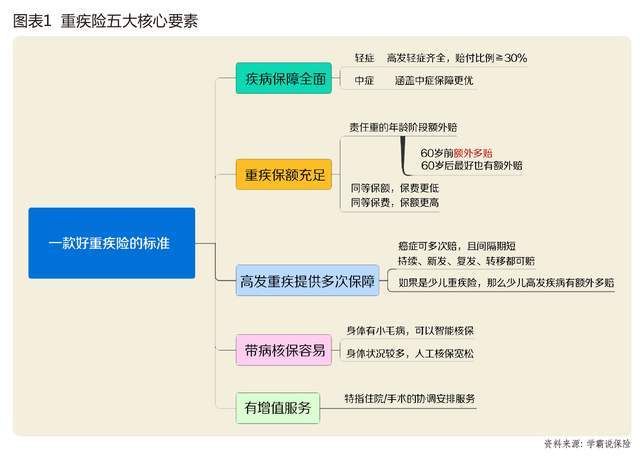

从产品、服务入手,我们确定了涵盖保障范围、保额、高发重疾多次保障、带病核保、增值服务等五大要素的选品思路,帮助“小白”用户挑选出高性价比的重疾险。

重疾高达72.18%的发生率、花费之高昂,让大多数普通人意识到要买重疾险来转移巨额的财务损失风险。而且今天,普通人的纠结点早已从“要不要买重疾险”转移到“怎么买到靠谱的重疾险”上。

中国的人寿保险公司近百家,重疾险产品更是多不胜数,如何挑选最合适的产品,成为了大多数人的困惑。重疾险的缴费期一般长达10年以上,偶尔还会爆出保险公司拒赔的新闻,普通人不知道其来龙去脉,肯定会担心买了保险没法赔付的事故发生在自己身上,因此不敢轻易出手投保。

如何“花更少的钱,买对的保险”?以下我们将从产品和服务两方面,为大家讲透怎么买到靠谱的重疾险。

怎么买到好产品?

谈到购买保险产品,一些“小白”用户会习惯性地区分保险公司的大小,并且下意识偏向大公司。买保险也更愿意在线下买,觉得实体店看得见摸得着,安心。

这完全没错。但事实上,无论保险公司大还是小,都是在中国银保监会严格监管下合规合法经营的;不管是线上产品还是线下产品,都是经过监管部门审批的。

因此,当“小白”用户尤其是“价格敏感型”用户,在了解了保险公司的大与小、老与新之外,想买到合适的保险产品,就必须进行具体的产品分析,从中挑出适合自己的高性价比产品。

产品那么多,怎么挑?答案是:设立一个好的标准。只有标准,才有评判的依据。而标准并不是凭空的,收集到足够多的信息加以对比,才能得出结论。

我们产品分析团队对比全渠道99%重疾险产品之后,一致认为好的重疾险应该要满足五大核心要素(图表1)。

第一点,疾病保障要全面。除了有国家规定的28种重疾和3种轻症,还要尽量覆盖够多的高发轻中症(图表2)。

疾病的发展通常是一个由轻到重的过程,因此重疾与之对应的轻微疾病也能理赔,更利于消费者。另外理赔比例高于30%更优,不少产品只赔20%,保障是不足的。

第二点,重疾保额要充足。保额指的是,理赔时真正能拿到的钱。所以,同等保费能买到更高的保额、更多的保障,那就是性价比高的体现。

通常而言,重疾理赔只与三个条件有关:1.所患疾病,合同保不保;2.理赔资料是否齐全;3.有无骗保行为(投保前是否如实做好健康告知)。只要这三点都没问题,就能正常收到理赔款。

很多人不敢买重疾险,原因就在于一家人要买齐,每年支出高达几万元,对于普通家庭来说,是一项较大的负担。所以我们都应该精打细算,把钱花在刀刃上。

第三点,对于某些高发的大病,比如癌症,可以提供多次保障。癌症是人类的头号杀手,很难治好,就算做了手术,复发转移的概率也很高。基于这样的情况,一款重疾险如果可以对癌症多次赔付,无疑更有利于消费者。

另外对于未成年人来说,好的重疾险对于少儿阶段高发的特定疾病和罕见疾病,这些耗费更多的重疾,最好也要有额外赔付,能够帮助投保人减轻家庭负担。

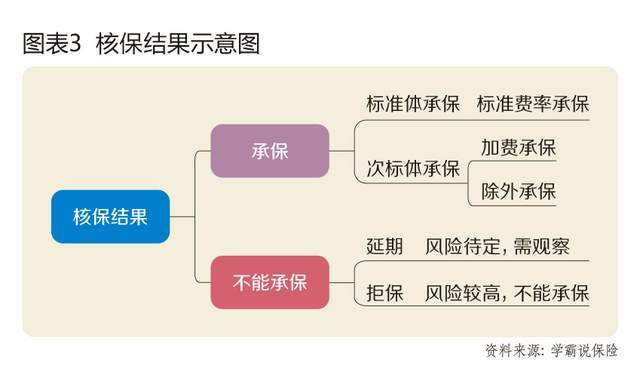

第四点,带病投保很容易。如果是一款产品,各方面看起来都很无敌,但是,如果不符合投保条件也是枉然。所以好的重疾险,它的核保相对是比较宽松的,所谓核保,就是保险公司对个人身体状况的评估手段,如果健康条件不符合,就不能投保(图表3)。

好的产品符合1.身体有小毛病,可以智能核保;2.身体健康问题较多,人工核保宽松。进入门槛低,对投保人更友好。

第五点,有增值服务,特指住院/手术的协调安排服务。我们生病了,希望能赔钱,更希望能被治好。然而,医疗资源有限,如果保险公司除了能赔钱,还能帮忙尽快安排权威医院住院/手术,那投保人获得更好治疗的可能性也更大。

对于重疾险来说,核心是能赔钱,还是能够帮助我们治好病才是最终目的?答案可能不言而喻。

学霸说保险的客服团队经过与用户的无数次探讨,以及身边同事的亲身经历之后,最后还是决定把增值服务纳入标准里面。它是五个核心标准里面的其中一个维度,不是说一定要有,但是有了会更好。毕竟,患病之时,没有人会拒绝帮助。

以上就是重疾险的标准,照着这个标准,基本可以跳过90%的坑。

怎么进行产品测评?

以上标准,是理论基础,那落实到怎么去分析一个产品好不好,具体如何进行?那么就需要两步走:1.按照标准筛选出好的产品;2.产品对比,选出最优。

接下来,我将分析对比目前市面上的8款网红重疾险,也就是我们平台日常咨询中,被问得最多的,来给大家展示两步走的流程。

1.中国人寿国寿福盛典版A款/B款-成人

国寿福盛典版是中国人寿主推的“明星级”重疾险,分为A、B两个版本,区别在于在特定重疾额外赔的保障上,B款比A款多保了9个病种。另外对于特定心脑重疾额外赔,A款放在了可选责任1,而B款是标配的基础责任。换句话说,B款的保障要比A款更完善,相应地,保费也增加了不少。

下面来看两个版本保障一致的地方:

基础保障上,虽说重疾、轻中症都一个不落,但轻中症的赔付比例低于市场水平10%保额,也就是说,买30万保额,确诊轻中症就要少赔3万元。

此外,大多数重疾险都是“中症赔2次+轻症赔3次”的组合,国寿福盛典版把中症的次数挪到了轻症上,变成“中症1次+轻症6次”,总赔付次数多了,但前面也有提过,次数赔得多,不如单次保额赔得多。经过这么一顿“乾坤大挪移”,其实就降低了我们的获赔概率,颇有些不厚道了。

再看其他保障,特定重疾和特定心脑血管额外赔,赔付期限长,70岁前都能拿到特定重疾赔,特定心脑重疾还是不限年龄赔付,但美中不足的是,赔付比例仅50%,稍低了些。

重疾额外赔的赔付比例也是只有50%,和市场上达到80%、100%的产品相比,没有优势。

该款产品癌症3次赔,如果首次重疾非癌症,第二次确诊癌症,是不赔的,降低了更多获赔的可能性。

这款产品没有智能核保,身体如果有一些小毛病也需要走人工核保流程,理赔比较麻烦。

关于增值服务,中国人寿的官网并没有相关信息,但通过线上咨询了解到,公司可以提供就医绿通的,但需要达到一定保额才可获得,有效期也不确定,具体需要到投保阶段才可以了解清楚。

2.中国人寿国寿福盛典版-少儿

和成人版的最大区别在于,少儿国寿福盛典版将特定重疾和特定重疾额外赔改为少儿疾病保障,保障15种少儿疾病,额外赔100%保额,算是一款少儿重疾险的标志。不过,它和成人版一样,轻中症赔付比例低、中症赔付次数少、重疾额外赔付比例低、无智能核保、带病核保方面不太友好。

再看价格,少儿国寿福盛典版最长只能选择19年缴费,保费水平比市场同类产品贵了一倍左右。

3.太平洋人寿金典人生-成人

疾病保障方面,金典人生重疾险的特定重疾赔付高,针对20种成年人特定重大疾病,可额外赔100%保额;新增前症保障,前症虽然比轻症要轻,但有恶化的可能。因此提供10%保额是个不错的优点,降低了赔付门槛。

轻症保障赔付比例只有20%,低于同类型产品,且无轻症豁免,需附加;没有中症赔付,保障不全面,主流重疾险基本都包含中症保障;没有癌症多次赔,且它的重疾赔付是分组的,一定程度上降低了获赔概率。

关键的价格因素,30岁男投保30万元保额、保终身、不含可选责任、19年缴费,每年需要缴纳保费8970元,比市场上同类产品贵20%-50%左右,适合预算十分充足的家庭。

此外,金典人生重疾险也没有智能核保。

增值服务方面,该产品有专门针对看病就医提供的相应的服务,例如小病咨询,就医绿通等。不过具体提供的服务内容,需要到投保阶段才能了解清楚,与投保的保额有关,具有一定的门槛。

4.太平洋人寿金典人生-少儿

少儿版金典人生在成人版的基础上,覆盖了一些小孩子的特定疾病——18岁前发生20种少儿特疾,可获得双倍赔付。这比上面测评的几款产品都要好,毕竟对于少儿高发的疾病,能额外多赔,就能提供更多的治疗费用,对家庭算是一种更好的照顾。

其他的保障内容几乎与成人版一致。

5.凡尔赛PLUS

凡尔赛PLUS是线上的网红重疾险,保障涵盖的高发轻症中症,赔付比例达30%、60%,而且还有60岁前首次确诊额外赔15%保额的保障。

具体来说,该款产品轻症共享5次赔付。重疾额外赔保障包括:60岁前额外赔80%保额,60-64岁还能额外赔30%保额,比市面上60岁前额外赔50%保额的产品更优。

65岁前是家庭责任重大的时候,需要赡养老人,养育孩子,万一真的得了重疾,希望能够理赔更多的钱,保证家庭的开支平稳。一款保险产品如能在此阶段提供额外的理赔,无疑是站在消费者的角度出发,为消费者提供更贴心的保障。

对于高发的大病、癌症(恶性肿瘤),凡尔赛PLUS重疾险增加了一个可选责任:第一次得癌症,理赔3年后,对于癌细胞的持续、新发、复发、转移,凡尔赛PLUS可以再赔2次,每次100%保额,最多300%保额的癌症赔付。

如果第一次得的不是癌症,而是其他大病,赔付100%保额后,隔了180天,又得了癌症,那么凡尔赛PLUS可以再赔2次癌症,每次100%保额,合计再赔200%。

带病核保方面,凡尔赛PLUS不仅可以智能核保,还能人工核保,顺利投保的机会是比较大的。

该产品提供就医/重疾绿色通道服务,可保证7天内安排到权威医院住院/手术(全国闻名的华西医院需一个月)。必要时,这对于消费者来说无疑有莫大的帮助。

6.和泰人寿超级玛丽6号

超级玛丽6号重、中、轻症保障全面,赔付比例高,另外还有三项可选责任。一是重疾复原保险金:这项保障责任可以理解为保额用过之后,还能恢复。具体条款是:60岁前首次确诊重疾后,间隔期3年,再次确诊重疾就能额外赔80%基本保额。这种的保障有效解决了同种重疾不能再次赔付的难题,大大提高了重疾险的实用性。

二是癌症津贴:目前癌症的二次赔大概有两种方式。一种是超级玛丽6号的赔付方式:患癌1年后,如果仍然没有治愈,可以拿到40%的保额。之后每年都能赔40%,最多赔3年,最多拿120%保额的钱。另一种是更为普遍的方式,第一次得癌症之后,需要3年后仍然活着,并且仍在治疗,才能拿到赔偿。

两种赔付方式各有好处,第一种可以让患者更快拿到钱,第二种则可以拿到更多的钱,超级玛丽6号的癌症津贴属于前者。

三是疾病关爱保险金:重疾60岁前额外赔100%;中症60岁前额外赔20%。

带病核保方面,超级玛丽6号支持线上投保,操作方便快捷,身体有些小毛病的朋友都可以尝试,目前暂无人工核保,不过后期会上线。没有人工核保,对身体瑕疵较多的用户来说,挺不友好。

增值服务方面,相对其他重疾险,超级玛丽6号提供绿通服务,包括专家门诊、手术加急、术后回访、专家复诊等。不足之处是有效期仅为1年,每项服务仅限1次。

7.招商仁和人寿青云卫1号

青云卫1号少儿重疾险,轻症、中症、重疾保障齐全,其中有三点优势非常突出。

一是首创重疾赔完,轻中症继续赔。重疾赔付后,不相关的轻症、中症还能再赔付,打破了重疾赔完,轻中症责任随之消失的“传统”,让人耳目一新。

二是轻中重疾额外赔,可选重疾、癌症2次赔。在保单前30个周年,首次确诊重疾、轻症、中症都有额外赔付,保障力度大大加码。此外,更有重疾2次赔,癌症2次赔可选责任,可以满足更多群体的保障需求。

三是特色少儿保障,不限年龄赔付。作为少儿专属重疾险,青云卫1号还提供特色少儿保障,针对20种少儿高发重疾,10种罕见疾病分别设置了额外赔100%、200%的保额。值得关注的是,该项保障没有年龄限制,若保障期限选终身,则可保终身,相比那些限制25岁、30岁前额外赔付的,无疑对用户更友好。

此外,该产品还设有癌症2次赔、重疾2次赔可选责任,疾病保障比较全面,轻中重疾保额也很充足。

带病核保方面,青云卫1号支持线上投保,提供智能核保,操作非常便捷,身体有些小毛病的朋友都可以尝试,目前暂无人工核保。

另外,青云卫1号还带有增值服务,其中包含重疾住院/手术安排,但服务权益有效期仅3年。

8.北京人寿大黄蜂6号

在疾病保障方面,重疾、轻中症保障一个不落,其中28种高发对应的高发轻中症基本覆盖齐全,还可以附加癌症2次赔,重疾多次赔保障。

另外,大黄蜂6号保30年版本还提供重疾津贴保障(其他版本为可选),这个是比较少见的保障,算是一个额外的福利。

重疾保额也比较充足,保单前10年或30年,可以多赔50%保额。针对20种少儿特疾、10种少儿罕见病,大黄蜂6号也有额外赔100%、200%保额,选保至70岁或终身版本,保单前30年确诊20种少儿特疾,额外赔付保额高达150%。

如果附加重疾多次赔,第2次、第3次、第4次重疾保额分别递增至120%、130%、150%,赔付次数多,保额高,保障很亮眼。

带病核保方面,如果智能核保无法通过,还能尝试人工核保,顺利投保的机会比较大。

增值服务方面,获得门槛比较高,比如缴费期限大于10年,每年保费需要达到5万元才可以享受安排住院/手术的绿通服务,且只在缴费期有效。一般来说,用户的投保保费大概在两千左右,达不到5万元,所以,这里的增值服务,相当于没有。

大黄蜂6号还有三个保障期限可选:保30年、保至70岁、终身版,比很多少儿重疾险多了一个保30年的版本,给了那些暂时经济条件有限,但又想给孩子买一份保障的家长一个机会。

比较显示,无论是保障还是价格,凡尔赛PLUS和超级玛丽6号都更优。例如,如果30岁投保,买福盛典版A款30万元保额,万一60岁前得了重疾,福盛典版A款赔54万元,而凡尔赛PLUS同样可赔54万元,但后者每年保费少约3000元,也就是理赔额一样,但少花近50%的保费(图表4)。

尽管前面两款可能在保障、价格上都被比下去了,但仍然受消费者青睐。原因在于,前面两款是线下产品,部分消费者喜欢“面对面购物”,喜欢看得见的代理人和保险公司,这样才能有安全感。对于线上的投保,总觉得看不见摸不着,而且线上投保操作也不太熟悉,整体不够放心。

对此,我们的观点是:尽自己所能科普保险知识,如保险公司的合法性和安全性,如何顺利理赔,选对产品的重要性,收入有限如何为全家人购置合适的保险等,让这些信息和知识,能够帮助价格敏感的消费者挑选到更有性价比的产品。

以同样的逻辑和方法对少儿重疾险进行比较,发现青云卫1号和大黄蜂6号,无论从赔付比例、额外赔付、核保情况还是从价格来评估,显现出更高的性价比(图表5)。

在特定年龄有额外的赔付,基本上已经是一个硬性的指标。能理赔更多,而且价格更低,对消费者而言当然有更大的吸引力。

在我们协助处理的理赔案例中,小孩罹患重疾,有家庭理赔到账50万元,也有家庭理赔到账80万元,其中相差30万元,对于一个普通家庭来说,绝对是举足轻重的巨大差额,其所导致的治疗方案、预后效果无疑也会天差地别。

因此,客户在选品的时候,应结合保障内容、性价比、服务以及健康告知来综合筛选,绝不能简单看赔付比例。有时候,看中了某款产品,但因为健康原因无法投保,或者是如实告知后核保结果并不是最优,此时就应该按被保人身体状态来选择产品,同时要综合考虑产品的核保结论来对产品进行筛选,原则是标体承保>加费承保>除外承保>延期承保。争取利益最大化,合适的才是最好的。

比如某产品各方面都很好,但无法承保肺结节用户,那么有肺结节的用户就最好改选其他的产品。又比如有乳腺结节用户,投保某性价比极高产品,则需要除外乳腺疾病,那么最好改选其他产品,争取利益最大化,投保能够正常承保,无需除外的产品。

所以,在选品的时候,需要以自身健康情况为根本来进行选品流程,这样才不至于耗费大量时间和精力,却得不到期望的结果。