从家庭财务运作逻辑,来看看新时代家庭如何进行财富经营

家庭财务的运作逻辑

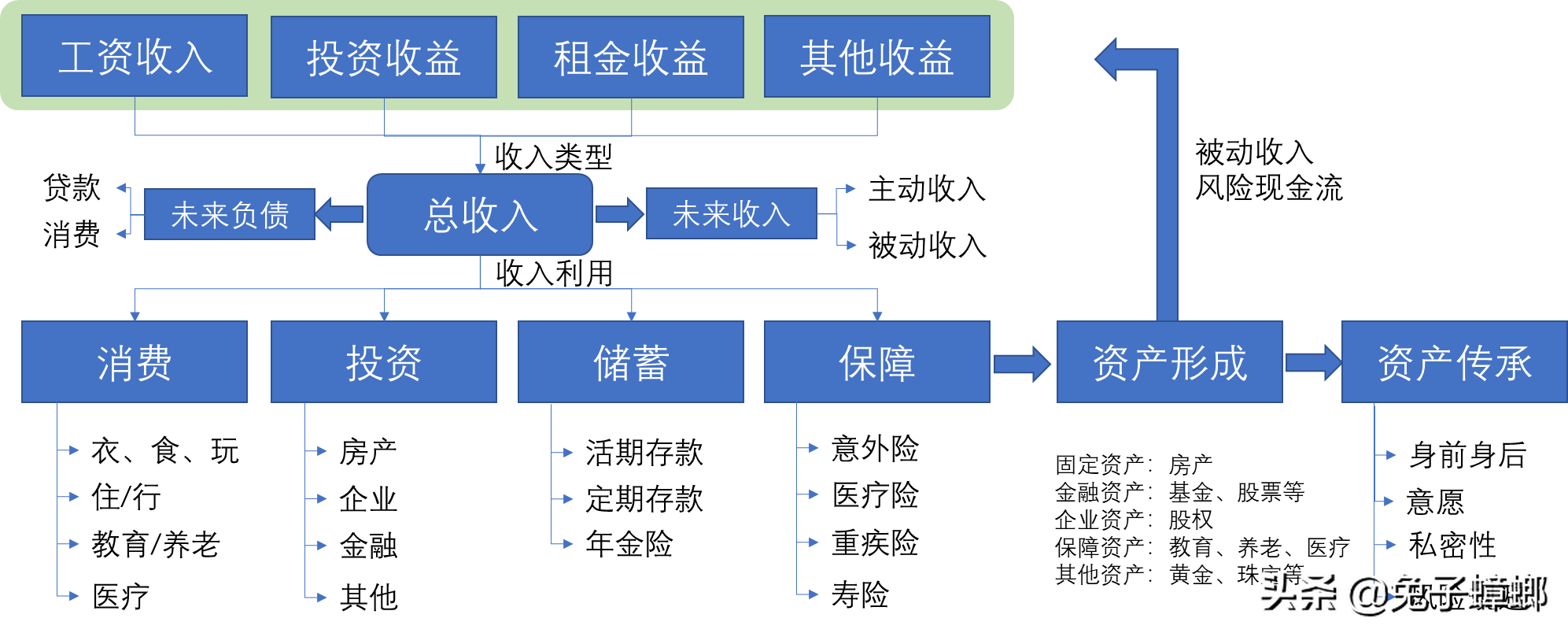

家庭财务,无非收和支,收包括主动收入和被动收入。家庭维持正常的运转,起码要做到收支平衡。现代金融工具,可以做到让未来的还没有实现的收入,用来消费或购买资产,具体前者如贷款旅游,后者如贷款买房子。

家庭生命是有周期的,30岁之前积累经验,30岁至40岁是重要的财富积累期,40岁以上财务开支加大,体现在家庭成员的健康、孩子的教育等,收入方面可能因为年龄增大,竞争力的降低,收入不一定再有较大的增长,反而可能降低。这个时候维持家庭的收支平衡就很不错,如果30岁到40岁积累的财富,如房产、金融资产,带来增值和收益,就非常的不错。

基于以上的客观状况,我们需要首先在认知上进行可能的调整,能站在长远的角度看家庭财务状况的发展。

再就是在被动收入上,随着时代的变迁,过去二十年以方便为主的家庭财富增值机制也在发生着变化。房子领域所积累的风险,可能在未来很长一段时间,使房产变得不再是必然升值和赚钱的资产,反而可能变成亏损和负债。

因此,需要调整家庭资产的投入结构,应对可能的持有单一资产带来的风险。

房产上涨的逻辑及未来预期怎么样呢?其中重要的原因是经济增速放缓,那经济增速放缓的原因是什么呢?当投资达到一定的饱和水平,不可能一直持续下去,因为需求已经从当初的供不应求到现在的供需平衡,甚至是供过于求。

越涨越买,这个不论在哪个国家,在某些时期、某些行业或资产上,都是这样的。但是,国家过去对房地产一直是调控的。对此,有人将房地产称作“夜壶”,时不时地要拿出来用用。所以,以前的调控实质是结合当年的经济发展状况,对过热的房地产投资刹刹车,保持健康持续的发展。现在的调控,已经直指房住不炒,去房产金融化属性,从政策导向上,已经发生了重要变化。再加之共同富裕的大背景,房产实质加速了贫富差距的鸿沟,是最不利于共同富裕的领域,作为调控领域,有了更重要的调控背景,让依托房地产食利的“新时代地主”无所遁形。

长期来看,房地产最重要的逻辑是人口结构的变化,出生率逐年降低,这个对房地产的制约作用是决定性的。当然,还有一个大逻辑,是第一代依托房地产富裕起来的阶层,越来越注重财富资产增值的配置调整,加之在房住不炒的历史调控转向背景下,大量的聪明资金会逐步撤出房地产,配置的到其他领域中。参照发达国家居民资产配置状况,未来房产外家庭资产占比一定会有较大幅度的下降。

在中国,从来不是什么只能怎么样的(例如很多人认为房产绑架了经济和政府,房价只会涨不会跌),只是不同的历史时期,有不同的做法。十年一个小周期,三十年一个大周期。计划经济有计划经济的历史背景,离开了当时的历史背景,随后市场经济发展起来。人民币升值有人民币升值的历史背景,到了一定阶段,破七也没有带来有些人所担心的外汇问题。房地产升值有房地产升值的背景,到了一定阶段开始往下调整,甚至保持一二十年的调整,也不是什么大不了的事情。中国股市不就是十多年在3000点徘徊吗?你要知道,道琼斯指数在60年代到80年代初,也是长期徘徊在800点左右。中国的股市在3000点徘徊,有什么问题呢?发达国家不也一样经历过吗?

为什么要对房产进行单独的分析,因为房产投资实质是高风险的资产,过去在大趋势下,国内大部分地区的房产不断处于上升期,容易让人忽视房产投资的高风险。房产投资的风险在几个方面,高杠杆是重要因素。当初刚开始听美国老太太和中国老太太的故事,美国老太太按揭买房,住一辈子新房,老去时给子女留下房产,中国老太太一辈子省吃俭用,等凑够钱买房,已经老了。这个确实是一个吸引人的故事,在资产价格底部,怎么说也不为过,但是如果在资产价格顶部,结局就像股市一样就会反过来,即美国老太太被套,中国老太太可以更好的度过晚年。关键问题是,未来,你不知道你会成为中国老太太,还是美国老太太。97年亚洲金融危机的香港,08年次贷危机的美国,房产负债无不是拖垮很多家庭的重要资产,未来会否发生在中国?现在一些地方已经有苗头了。

对于普通家庭来说,像过去集中购置房产一样,成倍地增长财富的时代,可能已经过去了。经济增长放缓,各行业的供给和需求趋于平衡,相应的财富增长也将趋缓。在新兴的高科技领域,不断的有新的机会出现,但只属于少数人的狂欢,更多的人只是贡献者,而不是利益享受者。例如我们网络购物成就的是阿里,但我们却不能分享阿里的收益。

近几年迅速成就千亿以上级别的小米、拼多多,能够享受资产增值的投资人也是少之又少。而能参与公司IPO盛宴的人,也有比较高的门槛,不仅仅需要信息、人脉资源,对专业性的要求也很高。作为高风险高收益的投资行业,有巨大收益的诱惑(例如上市公司早期投资者),也有血本无归的陷阱(更多的被投公司经营失败或未能实现高额退出收益)。

那么,未来的出路在哪里?无疑是资产配置。说简单点,就是不要把钱放到一个篮子里。那么,资产配置需要考虑哪些因素呢?

不同的人的需求不一样,所以组合也不一样。没有放之四海而皆准的投资大法。但我们仍旧可以就大的框架进行分析探讨。如何搭配自己的资产配置框架,重点在于要结合自身的资产状况、财富目标、专业知识、财务需求、所处的生命或家庭周期等。

资产状况,不仅考虑当前,还有未来,如果未来收入很大且确定性高,自然当前的风险偏好可以高一些。资产规模的大小也决定着资产如何配置。另外,还有一个被人们忽视的因素,就是资产的来源,也是资产配置的重要考量因素。如果一个人的资产是从股市中来的,路径依赖使得他把更多的增值希望寄予股市。同样,如果是从房产或偶然抓住某个机遇来的(如新冠疫情),也会产生类似的路径依赖。不同的财富来源,如何避免路径依赖思维,也是非常重要的考量因素。通过高风险资产获取的高收益,容易在高风险下失足。长期在某一资产领域,也容易还给市场。所谓凭运气赚钱,凭本事亏钱。

财富目标,主要是对收益的预期和风险的考量。财富目标越激进,则应该承受更高的风险去配置高风险高收益的资产。财富目标越保守,越应该采用稳健的方式,降低高风险资产的配置。投资者的风险承受能力,以及对收益的诉求,是资产配置的决定性因素。例如,没有人愿意只把钱存到银行,但是与可能损失本金的高风险投资相比,存在银行对某些人可能是适合的方式。

专业知识,或者这方面的认知,也决定着资产的配置。有一句话是“人不能赚自己认知以外的钱”。这个其实是值得商榷的。所谓认知,可以是自己的认知,也可以通过别人延伸出自己的认知,超出自己的认知。在政策不断干预的过去二十年,谁能预期房产可以涨很多倍,谁能判断一线城市的房产可以高过很多资本主义国家大城市的房价。可以说早期买房的人,只要有钱,也没有其他好的投资渠道,买房自然成了对的认知。但是,真正有远见的认知有多少呢?很多在房产中赚到钱的人,可能只是碰上房产上升的历史机遇吧。

财务需求,是制定合理财富管理计划的基础,如果凭空想出来一个财富目标,比如“赚他一个亿”,往往达不到目标。从需求出发,能够制定更为切实的财务计划和目标。需求是什么?来源于家庭的衣食住行玩教育养老等,需求是切实的,不是凭空想象的,需求是可以有希望达成的。不同的需求,需要通过不同的工具来实现,例如医疗需要考虑保险,传承需要考虑信托,资产增值需要考虑房产、股票、债券等。

所处生命或家庭周期,是从时间的角度考量,这是一个非常关键的变量。比如我们的赚钱能力,是随着时间增长的,还是降低的是不确定的。我们的人身风险,随着年龄的增长是增大的。这些时间相关的因素,对财富目标的实现有很大的影响。年富力强时,收入自然不成问题,一旦烈士暮年,虽然壮心不已,但已经力不从心。所以,财富管理要考虑时间变量带来的影响。此外,时间的变化,可能出现大的时代背景也会发生变化。例如,过去动辄10%左右的经济增长下,我们对财富增长的预期是较高的,现在进入新常态,预期则会降低。

总之,如果说过去单一不断投资房产可以实现财富保值增值的话,接下来的新时代,资产配置将会是最主要的财富管理策略。

凡事预则立,不预则废,对此你有什么看法呢?欢迎留言或私信交流。