一文读懂薇娅税务问题:合理避税与税收筹划的红线在哪里?

中国企业的合理避税意识与成体系的税收筹划,肇始于1994年的分税制改革。

以常的有历史品牌LOGO的方式来表述,应该是这样的:

而近年来,随着央地关系的进一步理顺、税收实务工作的加速厘清,各方当事人对于合理避税的边界有了越来越清晰的认识,税务筹划中的灰色问题也随着浮出水面。

但以网络主播为代表的高利润率平台经济而言,2021年的冬至,来得比以往更早一些。

12月20日(冬至前一天),浙江省杭州市税务部门公布了对黄薇(头部网络主播薇娅的真名)开展全面深入税务检查的调查结果。黄薇在2019-2020年通过隐匿个人收入、虚构业务转换收入进行虚假申报等方式逃税6.43亿元,如果再加上其他少缴的税款,总的偷逃税金额超过:7亿元。

尽管黄薇在税务调查过程中主动补缴了5亿元税款,但根据现行法律法规,税务部门对黄薇追缴税款、加收滞纳金并处罚金合计:

13.41亿元。

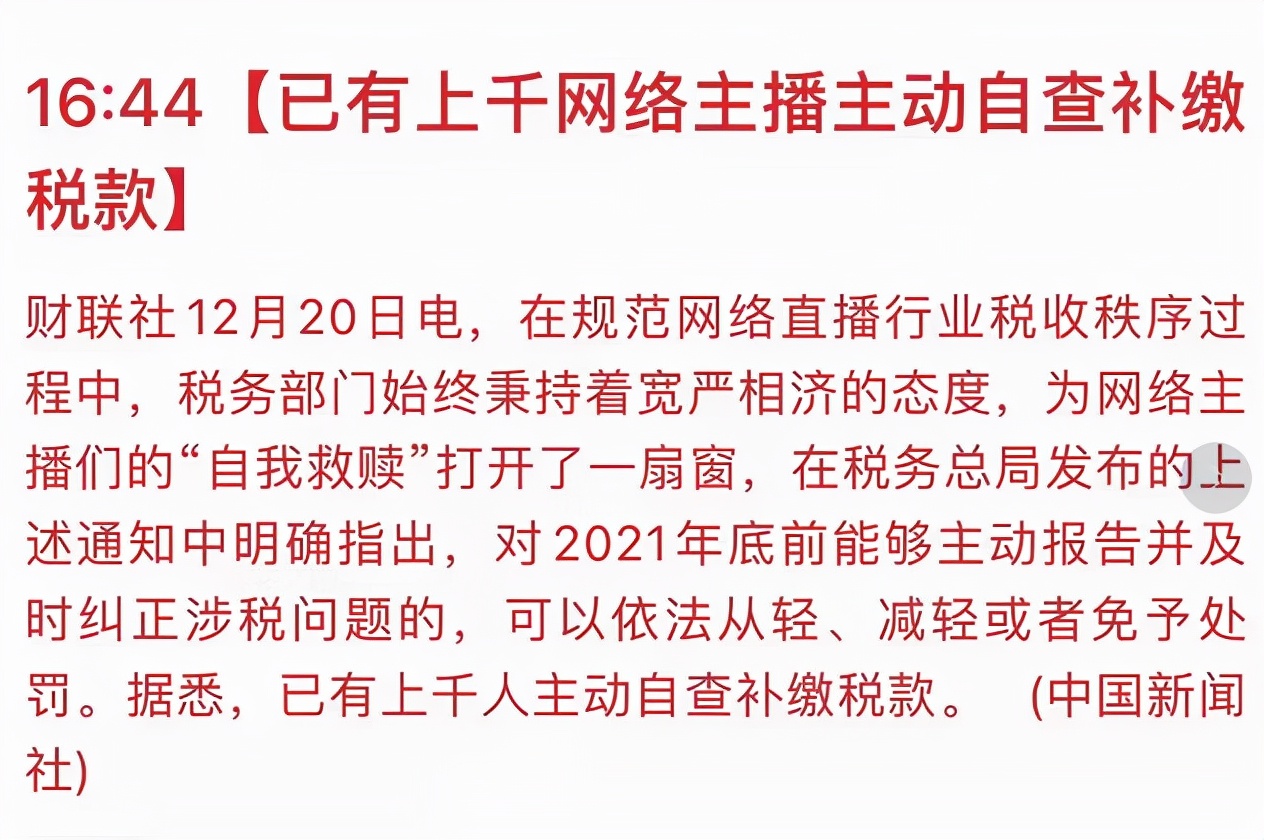

一石激起千层浪。薇娅税务事件其实是规范网络直播带货、叫停野蛮生长的一个缩影而已。而值得注意的是,在规范网络直播行业税收秩序过程中,税务部门始终秉持着宽严相济的态度,为网络主播们的“自我救赎”打开了一扇窗。税务总局明确指出:

对2021年底前能够主动报告并及时纠正涉税问题的,可以依法从轻、减轻或者免予处罚。

据财联社报道,截至12月20日,已有上千名网络主播主动自查补缴税款。

第一点❶ 我们来说说合理避税那点事

很多人会问,在短短两年时间里,薇娅偷逃税款超过7亿元,税务部门怎么就没有及时发现呢?

这就要从我国税收设计的基本框架结构说起。

简单地说,在现行税收体系下,企业的税前利润变现为所有者的真金白银(即到个人手里的收入),主要需缴纳两轮重要的税收:

第一轮是企业所得税。通常是针对生产经营所得实施25%的税率。这是形成企业税后利润的基础;

第二轮是企业利润分配给所有者时,需缴纳20%的个人所得税。

以企业税前利润100万元为例,需缴纳的企业所得税是:100×25%=25万元,需缴纳的个人所得税是(100-100×25%)×20%=15万元。

两者相加,企业经营者的真实税负大约是40%。

真要说起来,这个税率其实并没有那么苛刻。因为从2022年起,年终奖纳入个人所得税征税基础后,头部“打工人”的边际最高税率达到了45%。

但是,企业所有者——例如薇娅——还是希望少交点税,怎么办?

路子狂野的人就想到了篡改企业财务数。例如降低利润甚至干脆造亏损(亏损企业的所得税,顺延弥补不超过5年)。但对于业务火爆、流水清晰的薇娅们而言,这条路走不通。

相对靠谱的路子是成立有限合伙或个人独资企业。这可以绕过两层纳税制度,仅需通过经营所得的计税方式,一次性缴纳5%-35%的超额累进税率。以顶格纳税计算,从中可以至少节约12.5%的实际缴税额度。

此外,还可能通过公司注册地的税收优惠政策进行避税。例如,我国对部分中西部地区的政策扶持中,就包括了诸如15%的企业所得税优惠条件。这样一来,公司注册地设立在这些区域的个人独资企业,实际税率仅为:1-(1-15%)×20%=32%。

可见,运用以上合法手段后,企业所有者的真实税负,可以从40%降低到32%(由此可以节省20%的实际纳税额),这就是最基本的合理避税。

那就按上面的套路搞就好了呀,那有什么难的呢?

第二点,我们来讲讲这:一言难尽的税收筹划

整整100年之前,鲁迅发表了著名的《故乡》。在这部足以秒杀各种伤痕、故土、文青类小说的作品中,豆腐西施杨二嫂揭秘了有钱人的理财观念:

阿呀阿呀,真是愈有钱,便愈是一毫不肯放松,愈是一毫不肯放松,便愈有钱……

对于利润率爆高的某些行业(例如网络直播)而言,哗哗哗流出去的银子让企业所有者“心疼得不要不要”的。

企业所有者恨不能追问一句:还有没有更省钱的路子?

答案是:还真有。

(一)地方政府的税收留成

回到本文开头说到的1994年分税制改革。它对于中国的经济、政治、社会形态都产生了深远的影响:

在经济上,“行政性分权”的统收统支告别历史舞台;在社会与政治生态上,中央的权力得以强化,地方政府的运作越来越依赖于中央,其中最突出之处在于,地方政府官员的升迁,必须跟着中央“以经济建设为中心”的指挥棒走。

北京大学周黎安教授借鉴了Lazear and Rosen(1980)的研究,提出了中国地方政府官员的晋升锦标赛理论。大意是:

行政权力集中的上级部门(例如中央政府)以强激励为导向,制定明确的标准(例如GDP),作为考核下级的标准与升迁依据。

这样一来,地方政府之间的竞争就变得异常激烈(包括省与省的竞争,省内地级市之间的竞争等)。由于资源禀赋的天然差异,区位条件差、自然资源匮乏的地区在竞争中处于劣势。如何扬长避短,创造竞争性优势?

税收优惠政策就这样施施然迈上了历史的舞台。

对于某些经济基础薄弱的地方政府而言,反正大部分企业税种都呈现出“中央拿大头、地方拿小头”的局面了,留下来的几个枣也就是聊胜于无而已。还不如:

在税收制度上进行创新,干脆降低地方留成的部分,返利于企业。

问题是,这种税收优惠的制度创新是易于模仿的——你做得了初一,我做得了十五。你给8折优惠,我出台半价大酬宾……最后甚至出现了:

当地政府高风亮节,地方留成100%返还企业。

竞争内卷,恐怖如斯。

(二)地方政府的优惠税收政策

内卷之余,也不乏像薛宝钗姐姐一样“好风凭借力”的卓著眼光。例如,有灵活有魄力的地方政府领悟、吃透上级政策精神后,跑“部”前进,争取更优惠的税收政策。

举个例子,2020年6月1日,《海南自由贸易港建设总体方案》提出零关税、低税率、简税制的税收制度,再配合海南省政府12月公布的《海口市支持发展直播电商产业若干措施(暂行)》,短短一年内,海南省新增3289家文娱传媒企业、电商机构、MCN机构共计:

3289家。

这不禁让人想起2010年新疆霍尔果斯成为国家特批的企业所得税全免的特殊经济开发区后,“五免五减半”政策(企业所得税五年内免征,五年后减半)吸引了几乎所有叫得上名号的影视公司前来注册。

而在国家摸底排查、综合治理霍尔果斯的税收政策之后,其他远离大城市的边缘地区依然以“税收政策洼地”作为招商引资的卖点。例如一个叫新沂的江苏省县级市,在2021年1-8月就新增了2397家影视类相关公司。

(三)终极杀手:核定征收

但即使采用上述手段,地方政府理论上也只能够减免部分企业所得税,20%的个人所得税还是跑不了的。

于是,避税界的终极杀手、新一代的开山怪、游走于光与影之间的灰色轨迹就此粉墨登场,这就是赫赫有名的:

以核定征收为手段的税收筹划。

任何一本《财政学》教材都会告诉我们,征税是存在成本的,而且成本很高。

任何一本《财政学》教材都会告诉我们,征税是存在成本的,而且成本很高。

一方面,小微企业建立健全财务制度的成本很高。企业的经营情况(尤其是盈利情况)是征税工作的基础。但基于复式记账法的会计账簿制度需要专门的财务人员来打理,不说别的,怎么把借贷双方配平就是一件烧脑子的事情。

,你让它专门雇佣一个财会人员来做丁字账,每年的雇佣成本就能占据企业利润的大头。所以,这部分企业的纳税工作,就需要斟酌处理。

另一方面,税务人员的稽查、鉴证工作技术门槛较高、工作量巨大。需要大量既懂法律法规、又懂地方政策,还需要熟稔纳税实操经验的工作人员。如果一笔一笔去核实每个小微企业的财务资料,这个成本是不经济的。

所以,在实务操作中,税务部门征收的依据,除了常见的查账征收外,还有较特殊的核定征收,也就是:

由税务机关根据纳税人情况,在正常生产经营条件下,对其生产的应税产品查实核定产量和销售额,然后依照税法规定的税率征收税款的征收方式。

简单地说就是:税务部门基于同行业运营情况等过往经验,设定一个适用税率或者纳税定额,多不退少不补。以较普遍的适用税率指标为例,纳税额为:

核定征收企业所得税=企业收入×行业利润率×25%

上述公式中,行业利润率的规定其实是较宽松的,哪怕是最高的娱乐业也仅为15%-25%,而服务业、餐饮业普遍为8%-15%,最低的工业行业利润率只有5%-13%。因此实务中,影视娱乐(含网络直播等)在核定征收后,名义税率低至5%-6.25%是完全正常的。

核定征收的人性化设计具有双重意义,一方面降低有效征税成本、另一方面体现了以人为本、让利于民的思想。

但美好的初衷,架不住“聪明人”动歪主意。

但美好的初衷,架不住“聪明人”动歪主意。

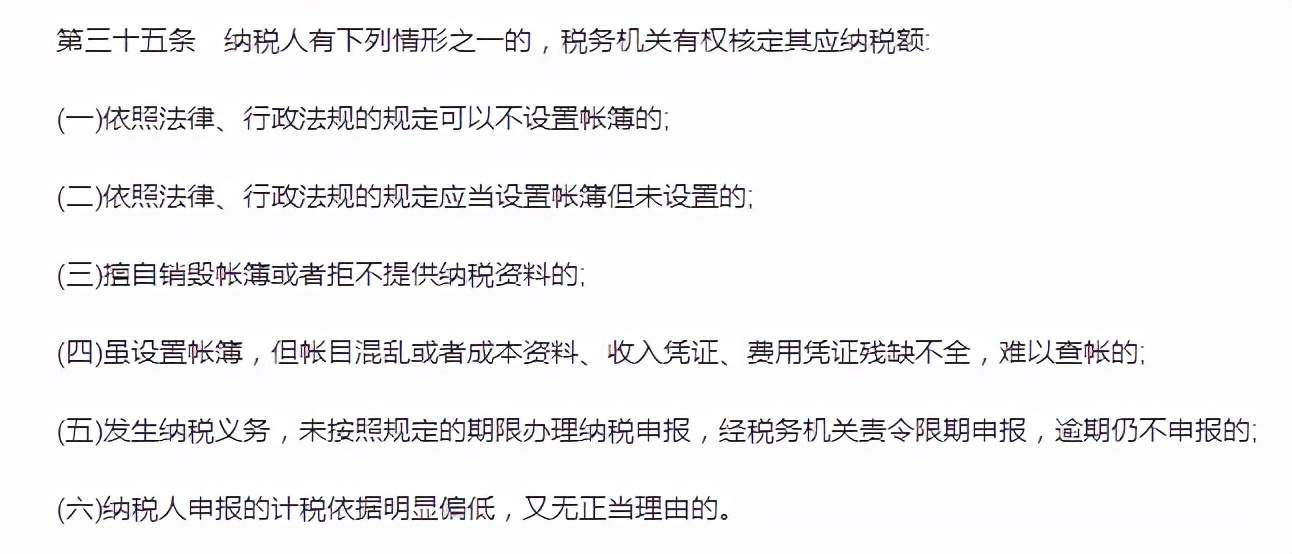

《中华人民共和国税收征收管理法》中的规定是这样的:

这意味着,法律法规并未明确区分,小微企业需满足什么样的条件才适用于核定征收。

所以,有些胆大的地方政府就鼓励外地小型企业入驻(通常以限合伙或个人独资企业名义),然后在一番讨价还价之下给予核定征收的优惠条件。对比一下:

大城市里正常纳税的头部主播,要把上亿元的税前利润分配到个人账户上,需要缴纳约32%-40%的税,也就是3000-4000万。

而通过异地注册走核定征收的程序,根据行业利润率×25%换算后仅为5%-6.25%的实际税率,最后缴税降到了600万元以下。

一下子减少了80%的缴税额,这下子主播们终于爽了。

(四)薇娅的避税生意经

了解了上述原理,现在让我们理一理薇娅们的避税生意经。

税务部门的新闻通报稿中说到:

2019年至2020年期间,黄薇……通过设立上海蔚贺企业管理咨询中心、上海独苏企业管理咨询合伙企业等多家个人独资企业、合伙企业虚构业务将其个人从事直播带货取得的佣金、坑位费等劳务报酬所得转换为企业经营所得进行虚假申报偷逃税款。

这就是典型的通过核定征收进行税收筹划。

其中,薇娅设立的上海独苏于2017年成立于上海市奉贤区(当时存在税收优惠政策),而上海蔚贺的注册地,则是直播网红的核定征收圣地:

上海市崇明区。

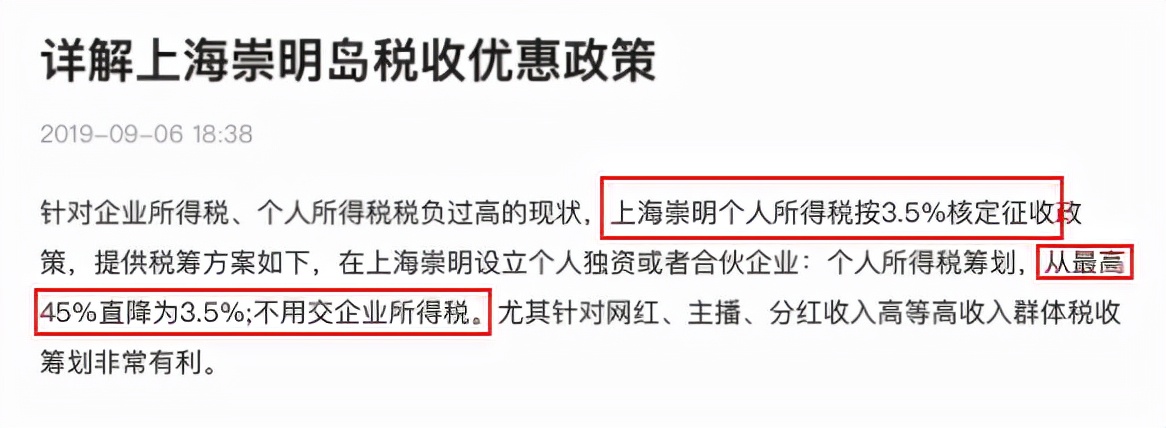

崇明岛能成为网红避税打卡圣地,是因为它提供了无比给力的核定征收优惠政策。以某税收筹划公司公布的避税攻略为例:

❸ 税收筹划,损害的是谁的利益?

毫无疑问,薇娅们的税收筹划,并不是一个经济学意义的“帕累托最优”,它是以损害其他利益相关者利益为代价的。

从结果上看,这种税收筹划损害了国家税收公平原则,体现不出调节收入分配、共同富裕的初衷。

通过核定征收方式,即使算上代理成本,主播们的实际税负低于6%。而月薪3000-12000元的普通工薪阶层,所适用税率是10%。说得直白点就是:

在薇娅工作室打工的劳动者,税率比薇娅本人还高。

从税收流向来看,这种税收筹划损害的是国家层面的利益。

在税收留成方案中,地方政府为了吸引外来企业的入驻,牺牲的是自身的留成,而中央政府的税收基本不受影响。

而在税收筹划方案中,接近80%份额的税负消失了,受到冲击力最大的显然是中央政府。这是因为中央地方税的共享模式下,中央政府的所得税分享占比是60%。中央政府的所得税受损了,用于转移支付的部分是不能少的。这就给国家财政带来巨大压力,最终损害的,是全国人民的福利。

从本质上讲,国家推行局部地区的税收优惠政策,其实是基于整体战略而作出的税负让利,其目的是激发地区经济活力。在此过程中,部分企业沾光是暂时从权之事。但公然薅羊毛,还是逮着一个地区猛薅,这就属于投机行径了,试问谁给你这个权利?

到头来只落下一个机关算尽太聪明 反误了卿卿性命的结局。

因此,请平台经济代表、企业所有者、地方执法者不忘初心,深刻牢记我国税收的本质是:

取之于民、用之于民。